الگوی مثلث؛آموزش انواع الگوی مثلث در تحلیل تکنیکال

نوشتههای تازه

فهرست مطالب مقاله

Toggleچقدر با انواع الگوی مثلث در تحلیل تکنیکال آشنایی دارید؟! بله؛ ما انواع الگوی مثلث در تحلیل تکنیکال داریم که میتوانند اطلاعات بسیار مفید و قابل اعتمادی را در مورد روندهای آتی بازار و قیمتهای داراییها در کوتاه مدت در اختیارمان قرار دهند. در این مقاله از آکادمی رفیعی، قصد داریم در مورد الگوی مثلث (Triangle Pattern) و انواع این الگوی ادامهدهنده، نحوه تشکیل آن در بازار، اندیکاتورها و ابزارهایی که در شناسایی آن کمک کننده هستند و نحوه و نکات تفسیر آن صحبت کنیم.

در کنار این مقاله که توصیه میکنیم حتماً آن را دنبال کنید، در صورت تمایل میتوانید سراغ دورههای آموزش ارز دیجیتال آنلاین و آموزش آنلاین تحلیل تکنیکال آکادمی رفیعی نیز بروید، دورههایی که تاثیر بسزایی روی مهارت و دانش تحلیلی و معاملاتی شما خواهند داشت و راه دسترسی به آنها نیز تنها یک تماس ساده با مجموعه آکادمی رفیعی است.

الگوی مثلث (Triangle Pattern) چیست؟

الگوی مثلث (Triangle Pattern) یکی از پرکاربردترین الگوهای ادامه دهنده در تحلیل تکنیکال بازارهای مالی است. این الگو، جزو الگوهای معتبر و کاربردی است که معمولاً سیگنالهایی دقیق و قابل اعتماد را در اختیار تحلیلگران یا تریدرها قرار میدهد.

الگوی مثلث در پرایس اکشن تریدینگ (Price Action Trading)، به تریدر قابلیت آن را میدهد تا تداوم یک روند قیمتی در سطح بازار را ارزیابی کرده و بر اساس آن، خرید و فروش یا پوزیشنهای معاملاتی لانگ و شورت خود را تنظیم کند. الگوی مثلث، جزو الگوهای کلاسیک است که از شهرت بالایی نیز برخوردار است، شکل ظاهری ساده و مشخصی دارد و معمولاً توسط هر تریدری با هر سطح دانش و مهارتی قابل شناسایی و تفسیر است.

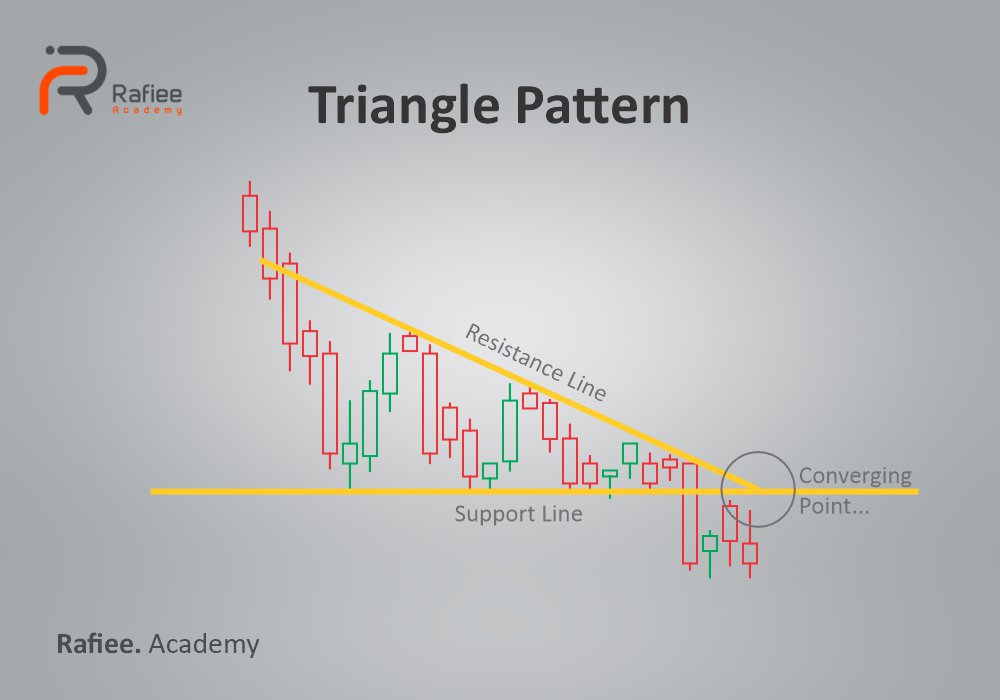

دلیل نامگذاری این الگو به الگو مثلث نیز شکل ظاهری الگو است. الگوی مثلث از دو خط روند یا ترند لاین (Trend Line) تشکیل شده است که نسبت به هم همگرا هستند و در نهایت، در قالب دو ضلع از یک مثلث همدیگر را قطع میکنند.

ترند لاین یا خط روند بالا، در واقع همان خط مقاومت (Resistance Line) است که از امتداد بالاترین قیمتها شکل گرفته، و خط روند پایین نیز از امتداد پایینترین محدودههای قیمتی تشکیل شده و بهعبارتی شامل خط حمایت (Support Line) نمودار قیمتی است.

[ نکته مهم این است که ممکن است در حین تشکیل این الگو، شما آن را با استراتژی برخورد سوم اشتباه بگیرید. اما این الگو و آن استراتژی کاملاً از هم متفاوت هستند.]

در تصویر بالا، یک نمونه از الگوهای مثلثی را مشاهده میکنید.

حمایت و مقاومت در الگوی مثلث

همانطور که در بخش قبل نیز اشاره شد، الگوهای مثلثی در فارکس یا ارزهای دیجیتال – معمولاً این دو بازار بیشترین استفاده را از الگوی مثلث دارند – از دو ترند لاین یا خط روند تشکیل شدهاند که خط بالایی خط مقاومت نام دارد و خط پایینی نیز خط حمایت است.

احتمالاتی که برای قرار گیری این دو خط در کنار هم، نحوه واگرایی آنها و زاویهای تشکیل میدهند وجود دارد، به شرح زیر هستند:

- خط پایین؛ خط حمایت – که شیب آن مثبت یا صفر است

- خط بالا؛ خط مقاومت – که شیب آن منفی یا صفر است

زمانی که تعداد خریداران بیشتر از فروشندگان است، خط مقاومت شیب صفر پیدا کرده و حط حمایت با شیب مثبت با آن تلاقی میکند. در این حالت، با توجه به اینکه خریداران بر بازار تسلط داشتهاند، قبل از الگوی مثلث روند بازار صعودی بوده و پس از آن نیز صعودی باقی میماند.

این در حالی است که زمانی که فروشندهها بازار را در دست دارند، این خط حمایت است که شیب آن صفر شده و خط مقاومت با سیب منفی به آن میرسد (چرا که خرید رفتهرفته رنگ کیبازد و فروش بیشتر میشود). در این حالت، بازاری که از قبل نزولی بوده، کماکان نزولی باقی میماند.

در صورتی هم که هر دو خط زاویهدار باشند و خط مقاومت دارای شیب منفی و خط حمایت دارای شیب مثبت بوده باشد، میتوان اینطور در نظر گرفت که تسلط فروشندگان و خریداران بر بازار به یک میزان است و روند بازار فعلاً قابل ارزیابی و پیشبینی نیست!

این خطوط حمایت و مقاومت و نحوه قرار گیری آنها در کنار هم و زاویههایی که تشکیل میدهند، باعث شده است که ما انواع الگوهای مثلث در ارز دیجیتال و فارکس را داشته باشیم. در بخش آتی، در مورد انواع الگوهای مثلث در تحلیل تکنیکال بیشتر صحبت خواهیم کرد.

انواع الگوی مثلث در تحلیل تکنیکال

در حالت کلی، بر اساس خطوط حمایت و مقاومتی که در بخش قبل توضیح دادیم، میتوان انواع الگوی مثلث در تحلیل تکنیکال را به چهار دسته زیر طبقهبندی کرد:

- الگوی مثلث صعودی یا افزایشی

- الگوی مثلث نزولی یا کاهشی

- الگوی مثلث متقارن

- الگوی مثلث انبساطی

اما ببینیم که این الگوها چه هستند و چگونه در سطح بازار و نمودارهای قیمتی شکل میگیرند.

الگوی مثلث صعودی یا افزایشی

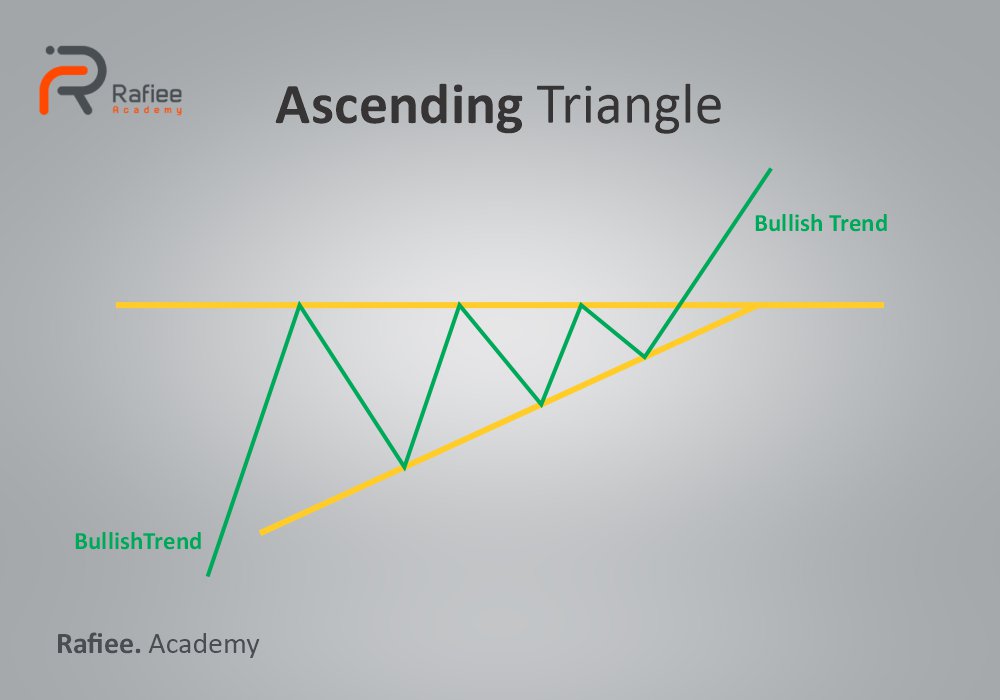

الگوی مثلث صعودی یا افزایشی (Ascending Triangle Pattern) در حالتی شکل میگیرد که روند بازار صعودی باشد. قیمت به دلیل سیطره خریداران بر بازار مدام در حال افزایش است و زمانی که خطوط روند ترسیم میشوند، مشاهده میشود که:

- خط مقاومت یک خط افقی با شیب صفر است

- خط حمایت یک خط زاویهدار با شیب مثبت است

- دو خط روند همدیگر را در انتها قطع کردهاند

- و نوسانات قیمتی در زیر خط مقاومت در حال افت و خیز هستند

شکل ظاهری این الگو، چیزی مشابه تصویر زیر خواهد بود:

از آنجا که الگوی مثلثی، یک الگوی ادامه دهنده است، با توجه به روند صعودی قبل از الگو میتوان انتظار داشت که روند بازار پس از تلاقی دو خط روند و تشکیل کامل الگو نیز کماکان صعودی شود و قیمت به شکل قابل ملاحظهای شروع به افزایش کند.

در واقع میتوان اینطور نحوه تشکیل الگو را تفسیر کرد که تعداد خریداران و قدرت آنها به مرور زمان افزایش پیدا میکند، تا جایی که در نقطه همگرایی دو ترند لاین، خط مقاومت الگو شکسته شده و روند صعودی از سر گرفته میشود. با این اوصاف، سیگنال قابل دریافت از الگوی مثلث افزایشی یا صعودی، خرید یا پوزیشن لانگ خواهد بود.

البته، این نکته را نیز در نظر داشته باشید که شکست خط مقاومت الگو زمانی میتواند معتبر بوده و نشان دهنده شروع روند صعودی در بازار باشد، که حجم معاملات در آن بالا باشد. با این حساب، هنگام دریافت سیگنال معاملاتی خرید از این الگوی مثلثی افزایشی سعی کنید حجم معاملات را نیز در نقطه همگرایی الگو چک کنید.

الگوی مثلث نزولی یا کاهشی

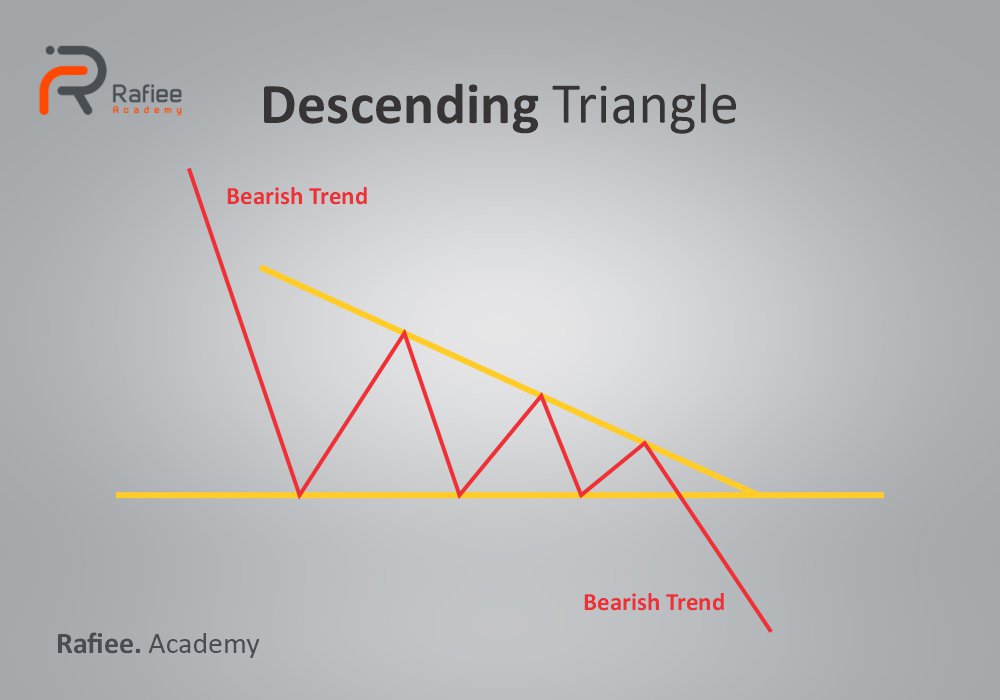

الگوی مثلث نزولی یا کاهشی (Descending Triangle Pattern) درست نقطه مقابل الگوی مثلث کاهشی یا صعودی است. این الگو در حالتی شکل میگیرد که روند بازار قبل از آن نزولی باشد. قیمت به دلیل سیطره فروشندهها بر بازار مدام در حال ریزش است و زمانی که خطوط روند ترسیم میشوند، مشاهده میشود که:

- خط حمایت یک خط افقی با شیب صفر است

- خط مقاومت یک خط زاویهدار با شیب منفی است

- دو خط روند همدیگر را در انتها قطع کردهاند

- و نوسانات قیمتی در بالای خط حمایت در حال افت و خیز هستند

شکل ظاهری این الگو، چیزی مشابه تصویر زیر خواهد بود:

از آنجا که الگوی مثلثی، یک الگوی ادامه دهنده است، با توجه به روند نزولی قبل از الگو میتوان انتظار داشت که روند بازار پس از تلاقی دو خط روند و تشکیل کامل الگو نیز کماکان نزولی باشد و قیمت به شکل قابل ملاحظهای شروع به ریزش کند.

در واقع میتوان اینطور نحوه تشکیل این نوع الگوی مثلث را تفسیر کرد که تعداد فروشندگان و قدرت آنها به مرور زمان افزایش پیدا میکند، تا جایی که در نقطه همگرایی دو ترند لاین، خط حمایت الگو شکسته شده و روند نزولی قیمت از سر گرفته میشود. با این اوصاف، سیگنال قابل دریافت از الگوی مثلث کاهشی یا نزولی، سیگنال فروش یا پوزیشن شورت خواهد بود.

البته، باز هم لازم است که این نکته را نیز در نظر داشته باشید که شکست خط حمایت الگو زمانی میتواند معتبر بوده و نشان دهنده شروع روند نزولی در بازار باشد، که حجم معاملات در آن بالا باشد. با این حساب، هنگام دریافت سیگنال معاملاتی فروش از این الگوی مثلثی فوق سعی کنید حجم معاملات را نیز در نقطه همگرایی الگو چک کنید.

الگوی مثلث متقارن

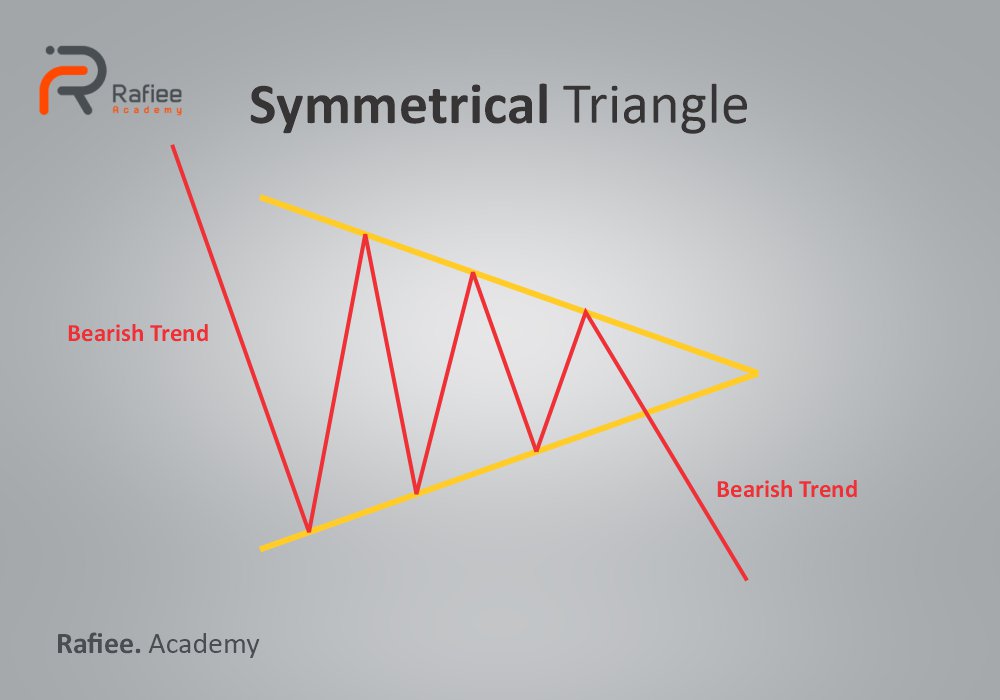

سومین نوع از انواع الگوی مثلث در تحلیل تکنیکال، الگوی مثلث متقارن (Symmetrical Triangle Pattern) است. این الگو، نوعی الگوی اصلاحی است که از 5 موج تشکیل شده است.

در واقع، زمانی این نوع الگوی مثلثی را مشاهده میکنیم که:

- خط حمایت – خط پایینی – دارای شیب مثبت است

- خط مقاومت – خط بالایی – دارای شیب منفی است

- دو ترند لاین یا خط روند همدیگر را در انتهای الگو قطع کردهاند

- افت و خیزها و نوسانات قیمتی بین دو خط روند در جریان هستند و از 5 موج تشکیل شدهاند

در تصویر زیر میتوانید یک نمونه از الگوی مثلث متقارن را مشاهده کنید:

دلیل تشکیل الگوی مثلث متقارن در یک نمودار قیمتی، مساوی بودن قدرت خریداران و فروشندگان در آن است. مساوی بودن قدرتی که باعث میشوند نوسانات و پاسکاریهای موجود در تصویر فوق اتفاق بیفتند!

در واقع، زمانی که قدرت خریداران و فروشندگان در سطح بازار تقریباً یکسان است، الگوی مثلث متقارن که از لحاظ ظاهری مشابه مثلث متساویالساقین است، تشکیل میشود.

همان طور که در تصویر نیز مشاهده میکنید، خطوط روند در این الگو دارای شیب مخالف هم هستند و این در حالی است که مانند اضلاع – ساقهای – یک مثلث متساویالساقین، زاویه آنها با افق هم با هم برابر است. یعنی خطوط مقاومت و حمایت به طور همزمان، در حال همگرایی به سمت همدیگر هستند و این همگرایی پس از 5 موج نیز اتفاق میافتد.

نکتهای که در مورد تفسیر این الگو وجود دارد این است که باید دید روند قبل از الگو چه بوده است و آخرین موج، کدام خط روند را قطع کرده است. زمانی که روند قبل از بازار از نوع نزولی بوده باشد، پس از پنج موج، اصولاً خطی که توسط نمودار قیمتی و کندلها شکسته میشود خط حمایت خواهد بود و در نتیجه قیمت روند نزولی پیدا کرده و ریزش خواهد کرد.

این در حالی است که در صورتی که روند قبل از بازار صعودی بوده باشد، کندلها پس از موج پنجم به نحوی خواهند بود که از خط مقاومت عبور کنند – اصطلاحاً آن را بکشنند – و در نتیجه روندی که بعد از الگو شکل میگیرد روند صعودی است.

در صورتی که نیاز به اعتماد بیشتر دارید، بهتر است صبر کنید تا کندل تأیید نیز پس از شکسته شدن خطوط روند تشکیل شود تا با خیال راحتتر اقدام به خریدوفروش کنید.

الگوی مثلث انبساطی (پهنشونده)

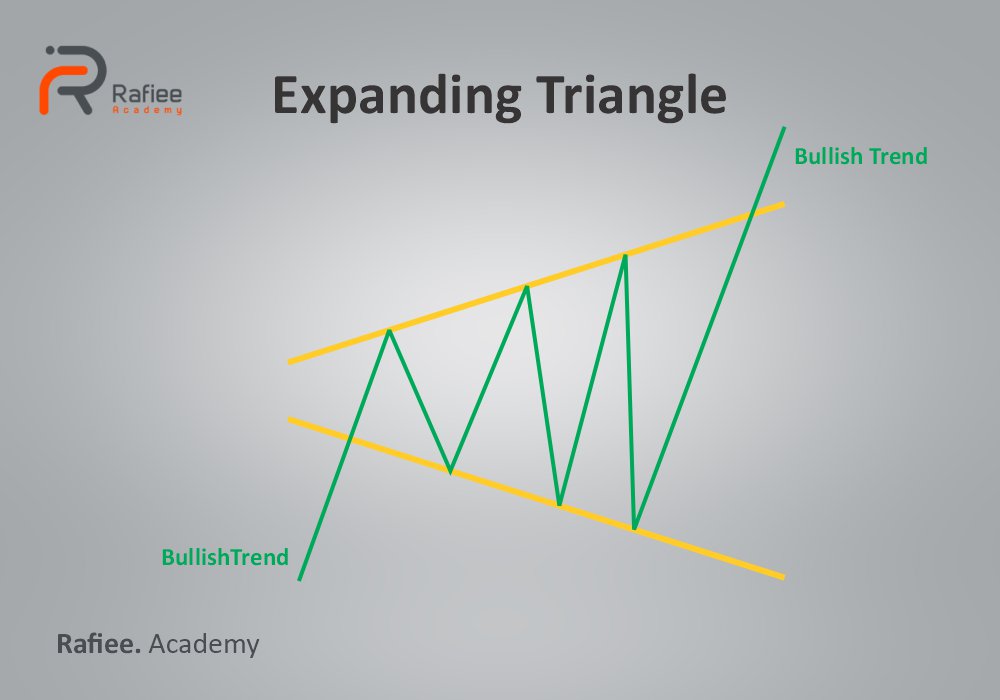

و اما نوع دیگری از انواع الگوی مثلث در تحلیل تکنیکال را هم داریم که حالت انبساطی دارد! دلیل نامگذاری این الگو نیز دقیقاً همین حالت انبساطی یا پهنشوندگی آن است که در شکل زیر مشاهده میکنید:

الگوی مثلث انبساطی یا پهنشونده (Expanding Triangle Pattern)، نوعی خاصتر و کمیابتر از الگوهای مثلث است که معمولاً به شکل مثلث واژگون تشکیل میشود. مثلثی که خطوط روند در آن خلاف سایر مثلثها از هم دور میشوند و به جای همگرا، واگرا هستند!

به عبارت دیگ ردر الگو با مثلثی طرف هستیم که باز هم اضلاع تشکیل دهنده آن خطوط روند یا خطهای حمایت و مقاومت هستند، اما اینبار این دو خط در حال دور شدن از هم هستند. گفتنی است که تشکیل این نوع الگو در نمودار قیمتی، نشان دهنده تشدید احساسات در سرمایهگذاران است و در حالت کلی باعث ایجاد قلههای قوی در سطح بازار میشود.

جالب است بدانید که الگوهای مثلث انبساطی هم درست مثل الگوهای مثلث قبلی، از نوع الگوهای ادامه دهنده هستند. در صورتی که روند قبل از ورود به الگو، از نوع صعودی بوده باشد، پس از وند نیز با عبور کندلها از سطح مقاومت روندی صعودی را در پیش خواهیم داشت و در صورت نزولی بودن روند قبل از الگو نیز شاهد این خواهیم بود که کندلها خط حمایت را شکسته و با ریزش بیشتر قیمت، روند نزولی را ادامه خواهند داد.

با این اوصاف، میتوان گفت که الگوی مثلث انبساطی نیز دارای دو نوع است:

- الگوی مثلث انبساطی صعودی

- الگوی مثلث انبساطی نزولی

این دو نوع هم از نظر ساختاری و شکل ظاهری و همهچیز عین هم هستند، و تنها تفاوتی که بین آنها وجود داد روندهای قبل از الگو یا نحوه شروع الگو است.

نکات مهم در خصوص الگوی مثلث در تحلیل تکنیکال

اگر قصد استفاده از الگوی تحلیل تکنیکال را داشته باشید، لازم است یکسری نکات را نیز مد نظر داشته باشید. نکاتی که میتوانند در تفسیر بهتر این الگو کمک کنند، شما را در شناسایی دقیقتر آن یاری کنند یا اینکه اعتبار بیشتری را به الگو ببخشند.

برخی از مهمترین این نکات عبارتند از:

- برای ترسیم خطوط روند – خطهای مقاومت و حمایت – حداقل از دو نقطه استفاده میشود

- در صورتی که تعداد نقاط مورد استفاده در ترسیم خطوط روند بیشتر از دو نقطه باشند، الگو اعتبار بیشتری دارد

- در مورد الگوی مثلث متقارن، حتماً لازم است تعداد موجهای داخل الگو 5 عدد باشند تا الگو معتبر باشد

- در الگوهای مثلث در تحلیل تکنیکال، هرچه به راس نزدیکتر میشویم، حجم معاملات کمتر میشود

- حجم معاملات در نقطه شکست، حتماً باید بالا باشد و طبق روال کاهش آن در راس پیش نرود

- تنها راه تایید شکست، همین افزایش شدید حجم معاملات در لحظه خروج کندل است

- منتظر ماندن برای تشکیل کندل تایید میتواند اعتبار بیشتری به سیگنال معاملاتی دریافتی دهد

- الگوهای مثلث از جمله الگوهای تحلیلی میان مدت هستند و اغلب در تایم فریمهای ماهانه استفاده میشوند

- در صورت تایید نشدن الگو در سطح بازار، باید انتظار یک بازگشت روند بزرگ را داشت!

در کنار موارد عنوان شده، برای اعتبار بخشیدن به این الگو و همینطور تکمیل دادههای مورد نیاز برای معامله نظیر نقطه ورود به آن یا حد سود و حد ضرر و غیره، بهتر است همزمان با الگوهای مثلث در تحلیل تکنیکال از اندیکاتورها یا سایر الگوهای نموداری نیز کمک بگیرید.

الگوی مثلث در بازار واقعی

در تصویر زیر، نمودار قیمت ارز دیجیتال بیت کوین (BTC-USD) را مشاهده میکنید که از وبسایت تریدینگ ویو (Trading View) استخراج شده است:

همانطور که مشاهده میکنید، در بخشی از نمودار قیمتی این ارز دیجیتال، پس از روند صعودی یک الگوی مثلث صعودی یا افزایشی تشکیل شده است. با توجه به اینکه این الگو از نوع ادامه دهنده است، میتوان انتظار داشت که روند بازار پس از شکست خط مقاومت و خروج کندل از الگو نیز همچنان صعودی باشد.

همین اتفاق هم افتاده و روند بازار پس از الگوی مورد نظر به شدت صعودی شده است.

اندیکاتور الگوی مثلث

شاید برایتان جالب باشد که بدانید برای شناسایی و استفاده از الگوهای مثلث در تحلیل تکنیکال نمودارهای قیمتی، لازم نیست حتماً بهصورت دستی آنها را ترسیم کرده و بررسی کنید. امروزه با پیشرفت فناوری و روی کار آمدن پلتفرمهای نموداری پیشرفته و استفاده از هوش مصنوعی و یادگیری ماشین، بسیاری از ابزارها ارائه شدهاند که این کار را برای شما انجام میدهند.

در کنار پکیجهایی که ارائه دهنده ابزارهای الگوی تکنیکال خودکار هستند، پلتفرمهایی مثل تریدینگ ویو (Trading View) نیز وجود دارند که شما میتوانید از آنها به سادگی استفاده کنید. کافی است اندیکاتور الگوی مثلث تریدینگ ویو را در این پلتفرم فعال کنید تا همه الگوهای مثلث موجود روی نمودار نماد معاملاتی مورد نظرتان را به شما نشان دهد.

| مطالب مرتبط: آموزش اندیکاتور الگوی مثلث تریدینگ ویو (Trading View) |

جمعبندی

الگوی مثلث (Triangle Pattern) یکی از پرکاربردترین الگوهای ادامه دهنده در تحلیل تکنیکال بازارهای مالی است. این الگو، جزو الگوهای معتبر و کاربردی است که معمولاً سیگنالهایی دقیق و قابل اعتماد را در اختیار تحلیلگران یا تریدرها قرار میدهد.

انواع الگوی مثلث در تحلیل تکنیکال به شرح زیر هستند:

- الگوی مثلث صعودی یا افزایشی

- الگوی مثلث نزولی یا کاهشی

- الگوی مثلث متقارن

- الگوی مثلث انبساطی

که خودِ الگوی انبساطی نیز دارای دو نوع صعودی و نزولی است که به دلیل اینکه هر دو الگو از نظر ظاهری عین هم هستند و تنها روندهای آغازین آنها با هم متفاوت است، خیلی به آن پرداخته نمیشود. اما جزئیات، نحوه شکلگیری و نحوه تفسیر سه نوع الگوی مثلثی متقارن، صعودی و نزولی را میتوانید در متن مقاله به تفصیل مطالعه کنید.

بهعلاوه، نکات مهم در خصوص انواع الگوهای مثلث و نحوه تفسیر و استفاده از آنها، روشهای ارتقای اعتبار الگوها و دریافت سیگنالهای قابل اعتماد از آنها نیز در متن پوشش داده شده است.

- برچسب مقاله: تحلیل تکنیکال مقدماتی

- بلاگ, مقالات آموزش تحلیل تکنیکال, مقالات آموزشی

درخواست مشاوره رایگان

آیا ورود به بازار مالی مناسب شماست؟ همین الان فرم را پر کنید تا کارشناسان ما در آکادمی رفیعی با شما تماس بگیرند و اطلاعات لازم برای دوره را در اختیارتان قرار دهند.

دورههای آکادمی رفیعی

آموزش فارکس در مشهد

آموزش فارکس در مشهد، زیر نظر مهندس رفیعی یکی از بهترین تریدرهای ایران، به صورت مستقیم برگزار میشود. ویژگی این دوره رسیدن به سود قطعی است!