الگوی کازیمودو (Quasimodo) چیست؟

دوره ارز دیجیتال مشهد که تحت نظارت آکادمی رفیعی برگزار میشود، یکی از کاملترین و کاربردیترین برنامههای آموزشی در حوزه رمزارزها به شمار میرود. این آکادمی، فعالیت خود را از سال ۱۳۹۷ آغاز کرد و پذیرای بیش از ۷۰۰ نفر از علاقهمندان به حوزه بود.این برنامه آموزشی به شیوه «ترکیبی» ارائه میشود و شامل جلسات آنلاین و حضوری است.

از اولین قدمهایی که به بازارهای مالی میگذارید، تا حرفهای شدن در آن همراه شما هستیم، کافی است بر اساس نیاز خود در دوره ارز دیجیتال، دوره فارکس یا دوره تحلیل تکنیکال آکادمی رفیعی شرکت کنید.

با دوره های آکادمی رفیعی از ترید در بازار ارزهای رمزنگاری شده (Cryptocurrency) به درآمد دلاری برسید.

پیشنهاد ویژه: دوره ارز دیجیتال مشهد

آموزش حرفهای ترید در FOREX را با دوره های حضوری و آنلاین آکادمی مالی رفیعی آغاز کنید.

تحلیل تکنیکال را بسیاری پایهایترین مهارت تریدری میدانند.با آکادمی رفیعی ترید را از پایه آموزش ببینید.

برای شروع مسیر درآمد ماهانه 3000 دلاری آمادهاید؟این دوره آکادمی مالی رفیعی برای شماست.

نوشتههای تازه

الگوی کازیمودو (Quasimodo) که به الگوی زیر و رو هم معروف است، یکی از معروفترین و محبوبترین الگوهای مورد استفاده در پرایس اکشن تریدینگ است. در صورتی که به تحلیل تکنیکال بازارهای مالی، نظیر فارکس و ارز دیجیتال تسلط داشته باشید، احتمالاً تعداد زیادی از الگوهای نموداری را استفاده میکنید که با شناسایی و تفسیر آنها دادههای فوقالعادهای برای ترید عایدتان میشود. یکی از این الگوها الگوی کازیمودو است.

فهرست مطالب مقاله

Toggleالگوی کازیمودو، یک الگوی بازگشتی در تحلیل تکنیکال است که از یکسری اوجها و کفها تشکیل شده و بیشتر از آنکه الگویی برای ترید کردن باشد، الگویی برای کسب اطمینان در مورد سیگنالهای معاملاتی موجود و تضمین آنها است. به عبارتی میتوان گفت که با استفاده از این الگو، در صورتی که در سطح مقاومت یا حمایت قرار دارید یا با سطوح بالای عرضه و تقاضا مواجه هستید، راحتتر و اصولیتر میتوانید تصمیمگیری کنید. ضمن آنکه نقاط ورود به معامله و حد ضرر آن را نیز میتوانید با این الگو مشخص کنید.

در ادامه این مقاله از آکادمی رفیعی، در مورد شکل ظاهری الگوی کازیمودو، نحوه تفسیر آن، نکاتی که لازم است پیرامون این الگو و نحوه استفاده از آن رعایت کنید و مواردی از این دست بیشتر صحبت خواهیم کرد. بهعلاوه، در صورت تمایل میتوانید برای کسب اطلاعات بیشتر در مورد این الگو و سایر الگوها و ابزارهای تحلیلی و ترید، دورههای آموزش ارز دیجیتال در مشهد و آموزش فارکس در مشهد آکادمی رفیعی را نیز امتحان کنید.

الگوی کازیمودو (Quasimodo) چیست؟

الگوی کازیمودو (Quasimodo) که به اختصار الگوی QM نیز نامیده میشود، یک الگوی برگشتی در تحلیل تکنیکال بازارهای مالی است. این الگو، معمولاً زمانی تشکیل میشود که بازار از روندهایی شارپ و تند و تیز برخوردار است و شما به خوبی میتوانید نوسانات شدید قیمتی را در آن مشاهده کنید.

شکل ظاهری الگو، از یک سری اوج بالاتر، کف بالاتر یا اوج پایینتر، کف پایینتر تشکیل شده است. نکتهای که وجود دارد این است که اغلب تریدرها، از این الگو برای تضمین سیگنالهای معاملاتی خود استفاده میکنند و به ویژه زمانی که با اوج عرضه یا تقاضا در بازار مواجه هستند، یا نوسانات قیمت در محدودههای سطوح حمایت و مقاومت انجام میشوند، با تکیه بر اطلاعات همین الگو اقدام به معامله میکنند.

در عین حال، از این الگو به عنوان نقطه چرخش قیمت در میانههای روز معاملاتی نیز استفاده میشود. به این ترتیب، تریدرهایی که بهصورت روزانه فعالیت میکنند یا به اصطلاح دی تریدینگ (Day Trading) انجام میدهند، این فرصت را دارند که از الگوی کازیمودو به عنوان یک الگوی پرایس اکشن تریدینگ پیشرفته و قابل اعتماد استفاده کنند.

شکل ظاهری و اجزای تشکیلدهنده الگوی کازیمودو

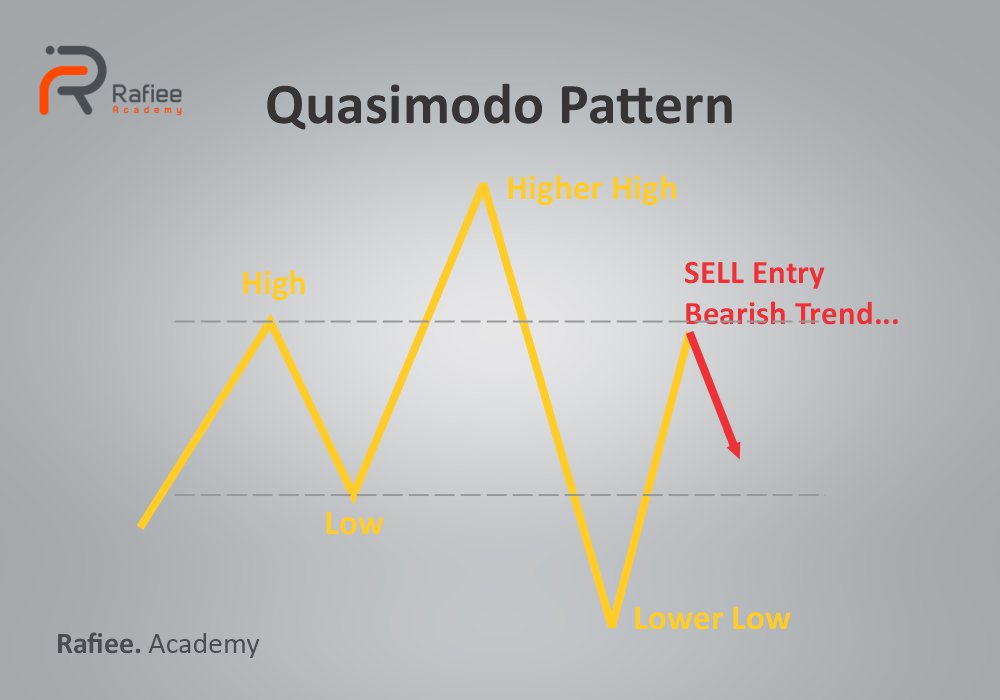

در تصویر زیر، یک نمونه از الگوی کازیمودو را مشاهده میکنید که تقریباً در حالت ایدهآل خود قرار دارد:

همانطور که در تصویر بالا نیز قابل مشاهده است، الگوی کازیمودو از یکسری اوج بالاتر، کف بالاتر یا اوج پایینتر، کف پایینتر تشکیل شده است. نحوه تشکیل این اوجها و کفها خیلی سخت نیست و درک شکل ظاهری و اجزای سازنده الگو نیز چندان پیچیدگی ندارد.

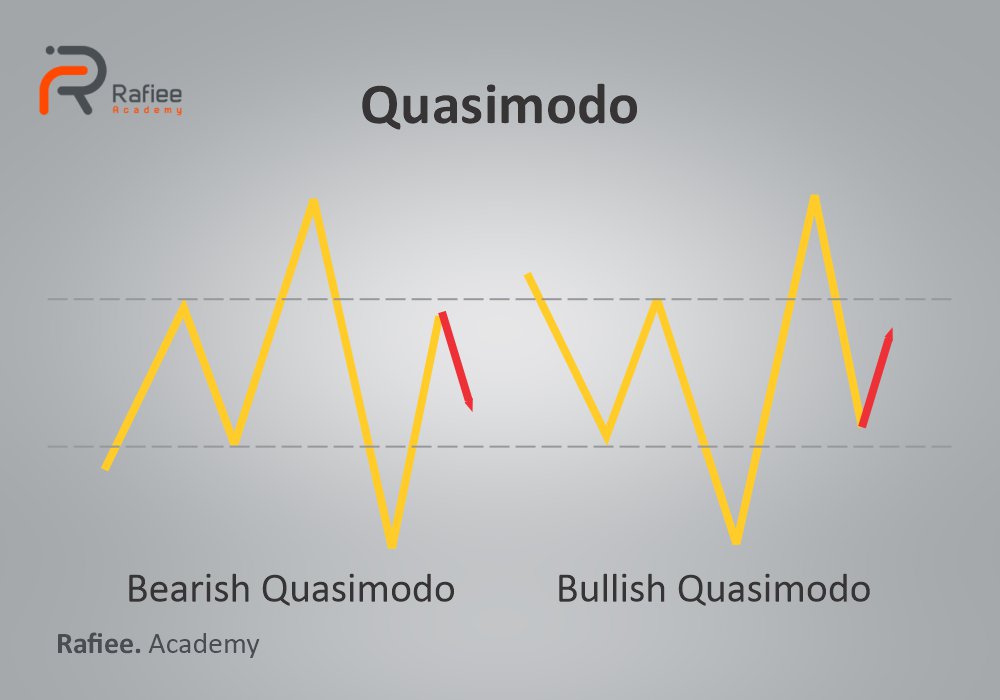

در حالت کلی، میتوان الگوی کازیمودو را به دو نوع زیر تقسیم کرد:

- الگوی کازیمودو صعودی

- الگوی کازیمودو نزولی

الگوی کازیمودو صعودی، بعد از یک روند نزولی اتفاق میافتد. روند نزولی قبلی بازار، یک کف پایینتر (lower low) و اوجهای پایینتر (lower peaks) را ایجاد میکند.

نکته: ممکن است در برخی منابع، کف پایینتر (Lower Low) به کمینه کاهشی و اوج بالاتر (Higher High) نیز به پیک افزایشی ترجمه شده باشد!

پس از تشکیل این اوج پایینتر و کف پایینتر، بعد از آخرین کف یا به اصطلاح دره، قیمت شروع به تشکیل یک سقف بالاتر (higher high) جدید میکند. این سقف بالاتر که بعد از تعداد زیادی اوج پایینتر تشکیل شده است، نشان دهنده آن است که نوسانات قیمتی از نزولی به صعودی تغییر کرده است. به همین دلیل نیز اسم این الگو، کازیمودوی صعودی گذاشته شده است.

الگوی کازیمودو نزولی نیز درست برعکس این حالت است؛ این الگو معمولاً پس از روند صعودی در بازار شکل میگیرد و تداوم روند صعودی مورد نظر، باعث ایجاد یکسری اوجهای افزایشی (higher peak) و کفهای افزایشی (higher low) در سطح بازار میشود.

پس از این افت و خیزها، بعد از اینکه آخرین قله تشکیل شد، قیمت کاهش پیدا کرده و یک کف کاهشی (lower low) ظاهر میشود که نشان دهنده تغییر روند بازار از صعودی به نزولی است. دقیقاً به دلیل همین تغییر هم نام این الگوی کازیمودو، نزولی گذاشته شده است.

نحوه تفسیر الگوی کازیمودو و سیگنالهای معاملاتی

گفتیم که الگوی کازیمودو یکی از متداولترین الگوهای قیمتی برای تریدرها، به ویژه تریدرهای روزانه است. این الگو را میتوان جزو پنج الگوی بازگشتی برتر مورد استفاده توسط تریدرهایی دانست که پرایس اکشن تریدینگ انجام میدهند.

اما نکته اینجا است که تریدری میتواند از این الگو به درستی استفاده کند، که در کنار شناسایی آن در سطح بازار، واکنش درستی نسبت به آن نشان دهد؛ در غیر این صورت تشکیل الگو در بازار اتفاقی است که شاید مدام تکرار شود!

بر همین اساس، نحوه تفسیر و سیگنالهای معاملاتی دریافتی از آن را موشکافانهتر بررسی میکنیم.

سیگنال فروش الگوی کازیمودو

فرایند تشکیل الگو برای سیگنال فروش به شرح زیر است:

- حتماً باید روند قبل از الگوی کازیمودو یک روند صعودی مشخص و ترجیحاً تند باشد

- قیمت یک قله یا اوج جدید ایجاد کرده، سپس کاهش یافته و یک کف جدید میسازد

- سپس قیمت در یک رالی بالا رفته و یک قله جدیدتر (بالاتر از قله قبل) میسازد

- سپس قیمت رالیوار سقوط کرده و یک کف جدیدتر (پایینتر از کف قبل) ایجاد میکند

- در نهایت باز هم صعود کرده و به قله اول میرسد اما نمیتواند قله بالاتر را لمس کند!

ستاپ مورد نظر برای سیگنال فروش نیز عبارت است از:

- تریگر (Trigger) سفارشگذاری در این الگو بر اساس سطح قله پایانی است

- استاپ لاس یا حد ضرر (Stop Loss) معامله کمی بالاتر از اوج بالاتر قرار میگیرد

- تعیین حد سود معامله نیز به استراتژی و مدیریت ریسک تریدر وابسته است

شما میتوانید در صورت امکان، از حالت سفارشگذاری معلق سل لیمیت (Sell Limit) استفاده کنید و آن را روی خط کازیمودو (QML) تنظیم کنید. در مورد تعیین حد سود نیز این نکته را در نظر داشته باشید که معمولاً تریدرهایی که از این استراتژی و الگوی نموداری استفاده میکنند، از نسبت ریسک به ریوارد (Risk To Reward Ratio) یک به سه استفاده میکنند.

| مطالب مرتبط: 0 تا 100 حد ضرر یا استاپ لاس در ارز دیجیتال (Stop Loss) |

سیگنال خرید الگوی کازیمودو

فرایند تشکیل الگوی کازیمودوی صعودی برای سیگنال خرید نیز به شرح زیر است:

- حتماً باید روند قبل از الگوی کازیمودو یک روند نزولی مشخص و ترجیحاً تند باشد

- قیمت یک کف یا دره جدید ایجاد کرده، سپس افزایش یافته و یک اوج جدید میسازد

- سپس قیمت در یک رالی ریزش کرده و یک کف جدیدتر (پایینتر از دره قبل) میسازد

- سپس قیمت رالیوار افزایش یافته و یک اوج جدیدتر (بالاتر از قله قبل) ایجاد میکند

- در نهایت باز هم سقوط کرده و به کف اول میرسد اما نمیتواند دره پایینتر را لمس کند!

ستاپ مورد نظر برای سیگنال خرید در این حالت نیز عبارت است از:

- تریگر (Trigger) سفارشگذاری در این الگو بر اساس سطح قله پایانی است

- استاپ لاس یا حد ضرر (Stop Loss) معامله کمی پایینتر از دره یا کف پایینتر قرار میگیرد

- تعیین حد سود معامله نیز به استراتژی و مدیریت ریسک تریدر وابسته است

باز هم شما میتوانید در صورت امکان، از حالت سفارشگذاری معلق بای لیمیت (Buy Limit)در این ترید استفاده کنید و آن را روی خط کازیمودو (QML) تنظیم کنید.

در مورد تعیین حد سود نیز کماکان میةوانید روی این اساس تنظیمات خود را پیاده کنید که معمولاً تریدرهایی که از این استراتژی و الگوی نموداری استفاده میکنند، از نسبت ریسک به ریوارد (Risk To Reward Ratio) یک به سه استفاده میکنند.

نکاتی که لازم است در مورد الگوی QM رعایت کنیم

در کنار مواردی که تا این بخش از مقاله مطرح شد، یکسری نکات نیز وجود دارند که رعایت آنها میتواند مدیریت ریسک شما را بهبود بخشیده و پتانسیل سودتان را ارتقا دهد. برخی از مهمترین این نکات به شرح زیر هستند:

- در صورت تشکیل الگو در سطوح حمایت و مقاومت، سیگنال اعتبار بیشتری خواهد داشت

- محدودههای عرضه و تقاضای تازه کازیمودو که هنوز لمس نشدهاند اهمیت زیادی دارند

- دادههای ارائه شده توسط الگوی کازیمودو برای تریگر پرایس و استاپ لاس بسیار معتبر هستند

- ممکن است برخی کاربران این الگو را با الگوی هد اند شولدر (Head and Shoulder) اشتباه بگیرند!

- معمولاً زمانی که فاصله دو اوج از هم یا دو کف از هم بیشتر است، الگو قویتر است

در شکل زیر، بد نیست تفاوت دو الگوی کازیمودو و هد اند شولدر را نیز مشاهده کنید که تنها در یک کف با هم تفاوت دارند:

همانطور که میتوانید مشاهده کنید، کف دوم در الگوی کازیمودو از نوع کف پایینتر (Lower Low) است در حالی که در الگوی هد اند شولدر، کف دوم بهصورت کف بالاتر (Higher Low) ظاهر شده است.

یک مثال از الگوی کازیمودو در بازار واقعی

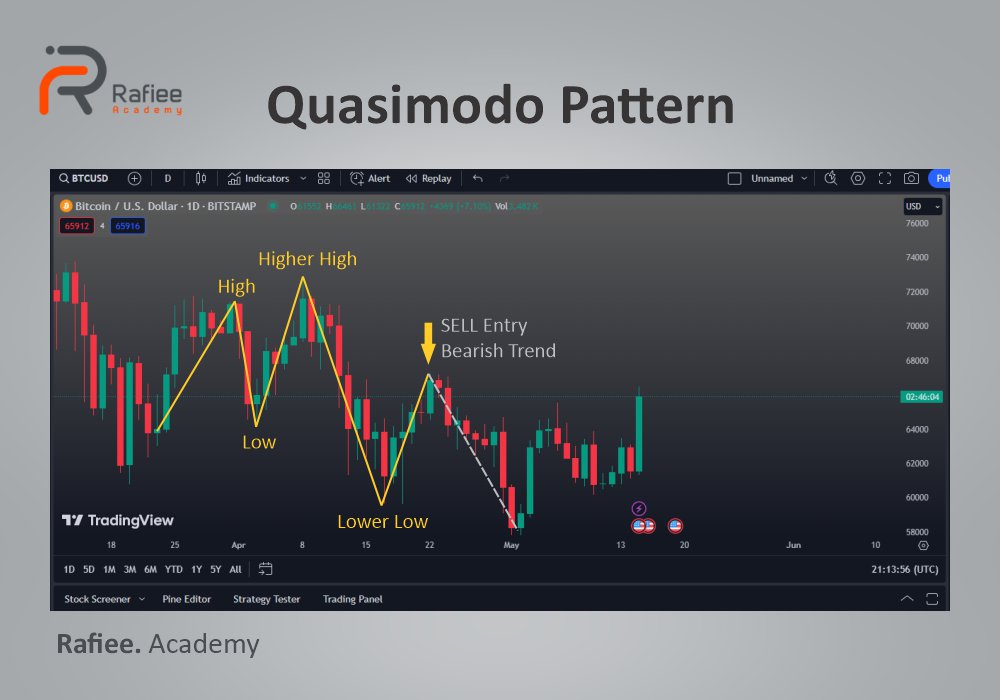

نمودار زیر، مربوط به نمودار قیمتی بیت کوین – جفت ارز بیت کوین به دلار (BTCUSD) – است که از وبسایت تریدینگ ویو (Trading View) استخراج شده است:

همانطور که در تصویر نیز قابل مشاهده است:

- روند ابتدای الگو صعودی بوده است

- یک قله با افزایش قیمت تشکیل شده است (High)

- یک دره پس از آن با ریزش قیمت تشکیل شده است (Low)

- قله دوم یا اوج دوم بالاتر از قله اول تشکیل شده است (Higher High)

- دره دوم نیز پایینتر از دره اول تشکیل شده است (Lower Low)

الگو، از نوع الگوی کازیمودوی نزولی است که در تصویر نیز همین اتفاق افتاده است و پس از دره پایینتر یا دوم، زمانی که قیمت به سطح قله اول رسیده، شروع به ریزش کرده است و روند به نزولی تغییر یافته است.

از روی این الگو، به راحتی میتوانید سطح پایانی مشخص شده (Sell Entry) را بهعنوان نقطه ورود به معامله فروش در نظر گرفته و استاپ لاس (Stop Loss) یا حد ضرر معامله خود را نیز بالاتر از قله بالاتر قرار دهید.

جمعبندی

الگوی کازیمودو (Quasimodo) یکی از پنج الگوی بازگشتی بسیار مهم در تحلیل تکنیکال بازارهای مالی نظیر فارکس و ارزهای دیجیتال است که بهویژه برای تریدرهای روزانه و تریدرهایی که بر اساس پرایس اکشن فعالیت میکنند، از اهمیت بالایی برخوردار است.

این الگو، دارای دو نوع زیر است:

- الگوی کازیمودو صعودی

- الگوی کازیمودو نزولی

شکل ظاهری و نحوه تشکیل هر دو الگو در متن مقاله کاملا توضیح داده شده است. ضمن آنکه شما میتوانید نحوه استخراج دادههای مربوط به نقطه ورود به معامله (Entry Price) یا تریگر پرایس (Trigger Price) و همین طور حد ضرر یا استاپ لاس معامله (Stop Loss) را نیز در متن مطالعه کنید. علاوه بر آن، نکات مهم در خصوص این الگو و تفاسیر آن نیز بهصورت کامل مورد بررسی قرار گرفته است. برای درک بهتر موضوع، یک مثال موردی از پادشاه ارزهای دیجیتال دنیا، بیت کوین، نیز در متن مقاله آورده شده است که میتواند بسیار کمک کننده باشد.

در صورت تمایل به کسب اطلاعات بیشتر در خصوص این الگو و سایر الگوهای نموداری پرکاربرد در تحلیل بازارهای مالی و ترید، توصیه میکنیم دورههای استراتژی خط ماشه آکادمی رفیعی را نیز فراموش نکنید. دورههایی که در کنار آموزش تحلیل و ترید در بازارهای مالی بزرگی همچون فارکس، ارزهای دیجیتال و غیره، سیگنالهامی معاملاتی حرفهای و قابل اعتمادی را نیز در اختیار شما قرار میدهند. برای دسترسی به این دوره، کافی است از طریق این لینک با ما در ارتباط باشید.

درخواست مشاوره رایگان

آیا ورود به بازار مالی مناسب شماست؟ همین الان فرم را پر کنید تا کارشناسان ما در آکادمی رفیعی با شما تماس بگیرند و اطلاعات لازم برای دوره را در اختیارتان قرار دهند.

دورههای آکادمی رفیعی

دوره فارکس در مشهد

آموزش فارکس در مشهد، زیر نظر مهندس رفیعی یکی از بهترین تریدرهای ایران، به صورت مستقیم برگزار میشود. ویژگی این دوره رسیدن به سود قطعی است!