چگونه با استراتژی مووینگ اوریج (EMA) ترید کنیم؟

یکی از ابزارهای ساده که بر پایه محاسبات ریاضی بنا شده و کاربرد گستردهای در تحلیل تکنیکال دارد، میانگین متحرک یا EMA-Exponential Moving Average است. البته میانگینهای متحرک انواع مختلف دیگری مانند SMA هم دارند اما در اینجا کاری به تفاوت آنها نداریم. استراتژی EMA برای ترید آنقدر پیچیده نیست اما درک صحیح آن میتواند سیگنالهای قوی صادر کند. پس اگر به دنبال یادگیری استراتژی مووینگ اوریج هستید یا میخواهید ادغام استراتژی با مووینگ اوریج داشته باشید، این مطلب را از دست ندهید.

نوشتههای تازه

فهرست مطالب مقاله

Toggleآشنایی با مفهوم و نحوه کارکرد EMA

مبنای کار میانگین متحرک ساده است. شما میتوانید میانگینهای متحرک را با هر تعداد دوره دلخواه انتخاب کنید. برای مثال یک میانگین متحرک ۱۴ دورهای، از ۱۴ قیمت پایانی یا قیمت بسته شدن میانگین میگیرد. اگر میانگین ساده باشد، به آن اندیکاتور SMA گفته میشود. اما اگر به قیمتهای انتهایی دوره،وزن بیشتری داده شود، EMA نامیده میشود. مزیت EMA، توجه بیشتر به آخرین تغییرات قیمت است. این حساسیت بیشتر باعث میشود تا شما سریعتر متوجه تغییر روند یا تغییر جهت حرکت قیمت شوید.

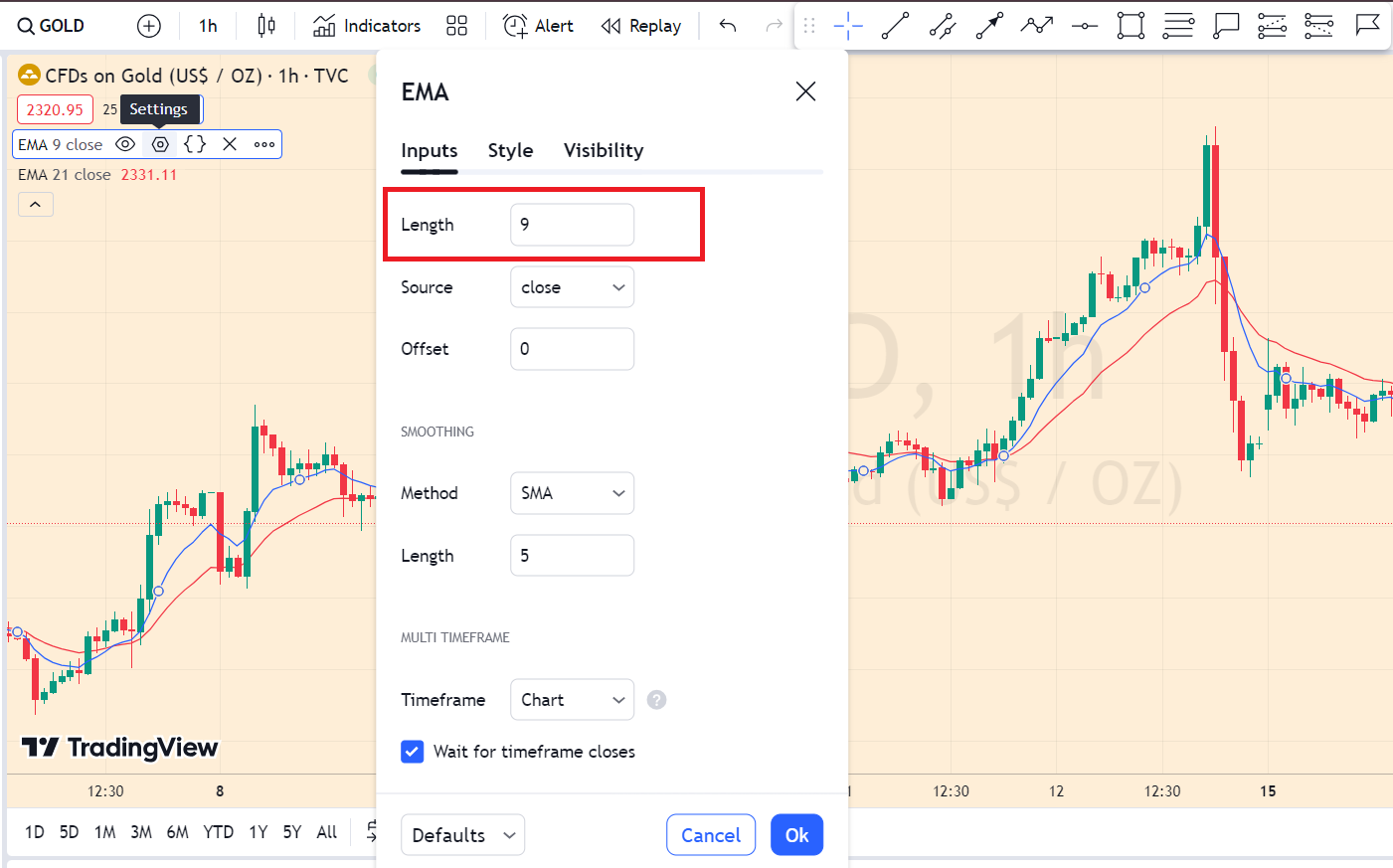

افزودن مووینگ اوریج به چارت و تغییر دوره آن

برای افزودن مووینگ اوریج به چارت کافی است عبارت EMA را در قسمت اندیکاتورها بنویسید. هر اندیکاتور EMA که به چارت افزوده میشود، به صورت ۹ دورهای است. برای تغییر دوره کافی است همانند تصویر زیر روی گزینه تنظیمات اندیکاتور بزنید و به جای عدد ۹، دوره دلخواه خود را بنویسید. همچنین شما از زبانه Style میتوانید رنگ خط میانگین متحرک خود را تغییر دهید.

آشنایی با انواع استراتژی مووینگ اوریج (EMA)

معامله با مووینگ اوریج هم همانند اندیکاتورهای دیگر ریسک بهخصوص خودش دارد. به معنای دیگر، تمامی سیگنالهای صادرشده از مووینگ اوریج معتبر نیست و تمام سیگنالهای معتبر آن هم به تارگت زدن ختم نمیشود! برای همین توصیه میکنیم اقدام به ترکیب استراتژی با مووینگ اوریج کنید یا اینکه قبل از معامله واقعی، از استراتژی مدنظرتان به صورت اصولی بکتست بگیرید.

تقاطع EMA با قیمت (Price Crossover)

زمانی که قیمت بالای مووینگ اوریج قرار دارد، در واقع نشان از روند صعودی داشته و زمانی که قیمت مووینگ اوریج را به سمت پایین بشکند، نشانهای از روند نزولی است. این امر مخصوصاً در زمانهایی که قیمت یک روند قوی دارد جواب میدهد. برای مثال به تصویر زیر توجه کنید.

ابتدا بگوییم که در استفاده میانگین متحرک به صورت تنها بهتر است یک EMA با دوره خیلی کوتاه انتخاب نکنید! اینگونه تعداد تقاطعها خیلی زیاد میشود و استفاده از هر کراس به عنوان سیگنال ریسک بالایی دارد. در تصویر بالا از یک میانگین متحرک ۲۱ دورهای استفاده شده است. همانطور که به عنوان نمونه میبینید، هر تقاطع کامل قیمت با میانگین متحرک یک سیگنال خرید یا فروش است. منظور از تقاطع کامل، مشاهده کندل اینگولفینگ بار است.

تقاطع دو EMA با همدیگر

در بسیاری از مواقع استراتژی EMA تنها با یک میانگین متحرک اجرایی نمیشود. استفاده از دو EMA که یکی دوره طولانیتر و دیگری دوره کوتاهتری دارد رایج است. در چنین مواقعی، کراس بین دو میانگین متحرک سیگنال صادر میکند. اگر میانگین متحرک با دوره کوتاهتر بتواند میانگین متحرک با دوره طولانیتر را به سمت پایین قطع کند، سیگنال فروش صادر شده و زمانی که EMA با دوره کوتاه میتواند EMA با دوره طولانیتر را به سمت بالا قطع کند، سیگنال خرید صادر میشود.

مفهوم این تقاطع نیز بسیار ساده است. یک میانگین متحرک با دوره طولانی نشان از روند طولانیمدت قیمت دارد اما یک میانگین متحرک با دوره کوتاه، نماینده تغییرات کوتاهمدت قیمت است. در نتیجه تقاطع این دو کراس میتواند تغییر روند را سریعتر از حالت عادی تشخیص دهد.

به عنوان مثال به تصویر زیر توجه کنید. در اینجا دو میانگین متحرک ۹ و ۲۱ دورهای انتخاب شدهاند.

همانطور که مشاهده میکنید، تمامی سیگنالهای صادر شده توسط این کراس معتبر نیستند و به دلایلی مثل حد ضرر بزرگ قابلیت ترید ندارند. بااینحال برخی از این سیگنالها مثل آخرین سیگنال در تصویر بالا، میتوانند ضمن مناسب بودن مقدار حد ضرر، ریوارد بزرگی داشته باشند.

برای همین بهترین کار برای استفاده صحیح از میانگین متحرک، ترکیب آن با استراتژیها و ابزارهای دیگر است.

چگونه دوره زمانی مناسب برای EMA انتخاب کنیم؟

انتخاب دوره برای میانگین متحرک بستگی به روش ترید شما دارد. اگر به دنبال پیدا کردن روندهای بلندمدت میگردید، استفاده از میانگین متحرک ۱۰۰ و ۲۰۰ روزه مناسب شماست. اگر تریدر روزانه هستید و میخواهید روند میانمدت بازار را تشخیص دهید، استفاده از میانگین متحرک ۵۴ روزه و ۲۶ روزه توصیه میشود. اگر تریدر اسکالپ هستید ترکیب دو میانگین ۲۱ یا ۱۴ روزه با میانگین ۹ یا ۴ روزه بهترین ترکیب است. توجه کنید که هرچقدر طول دوره میانگین متحرک بیشتر شود، کراسهای بیشتری هم میدهد و احتمال سیگنال خطای بیشتری هم وجود دارد.

ترکیب استراتژی مووینگ اوریج با دیگر استراتژیها

بهترین راه استفاده از مووینگ اوریجها ترکیب آن با دیگر استراتژیها برای گرفتن تایید است. در اینجا به شما نشان میدهیم که چگونه میتوان میانگین متحرک را با خط روند و مکدی ترکیب کرد.

ترکیب مووینگ اوریج با خط روند

یکی از موقعیتهایی که میانگین متحرک میتواند تأییدهای معتبری صادر کند، در ترکیب با خط روند است. برای مثال به تصویر زیر توجه کنید.

در اینجا یک خط روند ساده رسم شده است. همزمان با کندل نزولی پوشیده (Bearish Engulfing Bar) یک کراس قوی بین دو میانگین متحرک ۹ و ۲۱ روزه نیز رخ داده است. در نتیجه شما با مشاهده این دو مورد میتوانید روی پولبک قیمت به خط روند، یک معامله با احتمال موفقیت بالا داشته باشید.

برای اطلاعات بیشتر درباره استراتژی خط روند، توصیه میکنیم مطلب «استراتژی خط روند» و «استراتژی برخورد سوم» را مطالعه کنید.

ترکیب مووینگ اوریج با مکدی

مکدی یکی دیگر از اندیکاتورهای کاربردی در ترید است که سیگنالهای تأیید خوبی صادر میکند. تأیید مووینگ اوریج با مکدی میتواند به افزایش احتمال موفقیت یک ترید کمک کند. به تصویر زیر توجه کنید.

همانطور که در تصویر مشخص است، ابتدا مکدی واگرایی داده است و سپس یک کندل سبز بالای میانگین متحرک ۲۱ دورهآی قرار گرفته است. ترکیب این دو سیگنال نشان میدهد که گرفتن یک موقعیت معاملاتی خرید مناسب بوده است و میتوانسته ریوارد خوبی بدهد. از آنجاییکه این تصویر در تایم فریم ۱ ساعته گرفته شده، زمان کافی برای ورود نیز داشته است.

معایب استفاده از استراتژی مووینگ اوریج

استفاده از استراتژی EMA برای باز کردن موقعیت معاملاتی دو عیب کلی دارد: یک اینکه مووینگ اوریج زمانی سیگنالهای مناسب صادر میکند که بازار روند مشخص و قوی داشته باشد. در بازارهایی که قیمت خیلی نوسانی شود یا روند مشخصی نداشته باشد، میانگین متحرک کراسهای متعدد میدهد و نمیتوان روی تمام سیگنالهای آن حساب کرد.

عیب دوم به بنیان آن برمیگردد. میانگین متحرک بر پایه دادههای تاریخی بنا شده و همواره درحال محاسبه گذشته است. در نتیجه هیچ ادعایی برای پیشبینی آینده ندارد. استفاده از داده گذشته برای پیشبینی آینده بین تکنیکالیستها رایج است اما باید بدانید که این اتفاق یک اتفاق غیرمترقبه یا Random است. به عبارت بهتر، هیچ الزامی وجود ندارد که قیمت همواره به حمایت یا مقاومت میانگین متحرک واکنش دلخواه شما را نشان بدهد!

دوره جامع آموزش استراتژی خط ماشه

اگر به دنبال یادگیری استراتژی معاملاتی هستید و میخواهید بدون آزمونوخطا در بازارهای مالی موفق شوید، دوره جامع استراتژی خط ماشه برای شماست. در این دوره یک استراتژی معاملاتی پربازده را میآموزید و میتوانید از آن در بازارهای مختلف مثل فارکس و ارزهای دیجیتال استفاده کنید.

جمعبندی

اگر به دنبال یادگیری استراتژی با مووینگ اوریج هستید یا میخواهید انواع استراتژی EMA را بشناسید، در این مطلب ضمن بررسی نحوه کارکرد میانگین متحرک، انواع استراتژی مووینگ اوریج و ترکیب آن با دیگر استراتژیهای رایج ترید را بررسی کردیم. به یاد داشته باشید که این یک مطلب آموزشی است و برای استفاده از یک استراتژی، شما نیازمند انجام بکتست معتبر و اصولی هستید.

- برچسب مقاله: تحلیل تکنیکال مقدماتی

- بلاگ, مقالات آموزش تحلیل تکنیکال, مقالات آموزشی

درخواست مشاوره رایگان

آیا ورود به بازار مالی مناسب شماست؟ همین الان فرم را پر کنید تا کارشناسان ما در آکادمی رفیعی با شما تماس بگیرند و اطلاعات لازم برای دوره را در اختیارتان قرار دهند.

دورههای آکادمی رفیعی

آموزش فارکس در مشهد

آموزش فارکس در مشهد، زیر نظر مهندس رفیعی یکی از بهترین تریدرهای ایران، به صورت مستقیم برگزار میشود. ویژگی این دوره رسیدن به سود قطعی است!