آموزش تحلیل تکنیکال ارز دیجیتال از 0 تا 100

دوره آنلاین فارکس یک انتخاب ایدهآل برای کسانی است که دنبال استقلال مالی و آزادی زمانی هستند. در این بازار، شما تعیینکننده ساعات کاری خود هستید و میتوانید بر اساس برنامهریزی شخصیتان معامله کنید. این ویژگی، Forex را به گزینهای جذاب برای کارآفرینان، دانشجویان و حتی افرادی که به دنبال شغل دوماند تبدیل کرده است.

از اولین قدمهایی که به بازارهای مالی میگذارید، تا حرفهای شدن در آن همراه شما هستیم، کافی است بر اساس نیاز خود در دوره ارز دیجیتال، دوره فارکس یا دوره تحلیل تکنیکال آکادمی رفیعی شرکت کنید.

با دوره های آکادمی رفیعی از ترید در بازار ارزهای رمزنگاری شده (Cryptocurrency) به درآمد دلاری برسید.

پیشنهاد ویژه: دوره ارز دیجیتال مشهد

آموزش حرفهای ترید در FOREX را با دوره های حضوری و آنلاین آکادمی مالی رفیعی آغاز کنید.

تحلیل تکنیکال را بسیاری پایهایترین مهارت تریدری میدانند.با آکادمی رفیعی ترید را از پایه آموزش ببینید.

برای شروع مسیر درآمد ماهانه 3000 دلاری آمادهاید؟این دوره آکادمی مالی رفیعی برای شماست.

نوشتههای تازه

فهرست مطالب مقاله

Toggleاین نکته را نیز فراموش نکنید که اگرچه سعی شده است در این مقاله، به صورت 0 تا 100 آموزش تحلیل تکنیکال ارز دیجیتال بهصورت رایگان ارائه شود، اما برای کسب اطلاعات بیشتر تسلط بر انواع تحلیل در بازارهای مالی، میتوانید در دورههای آموزش ارز دیجیتال در مشهد و آموزش فارکس در مشهد نیز شرکت کرده و سطح دانش و مهارت خود را ارتقا دهید.

درآمدی بر تحلیل بازارهای مالی

قبل از اینکه به توصیف چیستی و ماهیت تحلیل تکنیکال (Technical Analysis) در بازارهای مالی از جمله بازار ارزهای دیجیتال بپردازیم، شاید مطرح کردن این سوال مهمتر باشد که منظور از تحلیل چیست و چه لزومی برای اینکار وجود دارد؟! یا چه نوع تحلیلهای در بازارهای مالی انجام میشوند؟

پاسخ بخش اول سوال، این است که منظور از تحلیل بازارهای مالی، بررسی و تجزیه و تحلیل دادههای موجود در سطح بازار، از جمله دادههای قیمتی، دادههای تاریخی، دادههای خبری و غیره… به منظور پیشبینی قیمت داراییها در آینده است.

دلیل اینکه از تحلیل استفاده میشود نیز افزایش پتانسیل کسب سود از بازارهای مالی است. سرمایهگذاری در ایران ایران، بهویژه طی سالهای اخیر به این صورت بوده که هر چیزی خریداری کرده باشید و برای مدتی نگه دارید، به سود منجر میشود! این در حالی است که این فرمول، در اقتصادهای بزرگ و سالم دنیا و همینطور در بازارهای مالی پر نوسانی مثل ارزهای دیجیتال و فارکس جواب نمیدهد.

ارزش داراییهایی که در بازارهای مالی فارکس و کریپتو عرضه میشوند، بهصورت مداوم در حال تغییر است و شما میتوانید نه فقط از افزایش قیمت این دارایی ها، که از ریزش قیمتی آنها نیز کسب سود کنید. کافی است روندهای قیمتی یک دارایی را در آینده دور یا نزدیک پیشبینی کنید و سپس روی آن شرطبندی کنید.

اما برای این تجزیه و تحلیل بازارهای مالی و پیشبینی قیمت داراییها، روشهای تحلیل مختلفی ارائه شدهاند. دو مورد از مهمترین این تحلیلها که در بازار ارزهای دیجیتال نیز به شدت مورد استفاده قرار میگیرند عبارتند از:

- تحلیل فنی یا تکنیکال (Technical Analysis)

- تحلیل بنیادی یا فاندامنتال (Fundamental)

تحلیل تکنیکال (Technical Analysis) چیست؟

منظور از تحلیل تکنیکال (Technical Analysis)، همانطور که از اسم آن هم میتوان حدس زد، تجزیه و تحلیل دادههای قیمتی موجود در سطح بازار با استفاده از یکسری روشها و ابزارهای فنی یا اصطلاحاً تکنیکال است.

تئوری که اساس و پایه تحلیل تکنیکال ارز دیجیتال و در حالت کلی بازارهای مالی را تشکیل داده است، این است که تاریخ مدام در حال تکرار خود است. به این معنی که وقتی یکسری جریانها، یکسری روندها و الگوها، در طول زمان، قبلاً بارها و بارها تکرار شدهاند، پس احتمال اینکه باز هم شاهد تکرارشان باشیم بسیار زیاد است.

بر اساس همین تئوری، در تحلیل تکنیکال سعی میشود همان اتفاقها، روندها و جریانها، و الگوهای قیمتی شناسایی شوند و نتایج بعد از آنها نیز بررسی و تثبیت شوند. در این صورت، معاملهگر یا تحلیلگر بازار این فرصت را خواهد داشت که به محض مشاهده روند یا الگوی مورد نظر، قبل از اینکه نتیجه نهایی آن اتفاق بیفتد، آن را پیشبینی کرده و از آن برای انجام معاملات و شرطبندیهای قیمتی خود استفاده کند.

مهمترین ویژگیهایی که تحلیل تکنیکال دارد عبارتند از:

- تحلیل تکنیکال بر اساس تاریخچه و سابقه نوسانات قیمتی کار میکند

- تحلیل تکنیکال کاری به دلیل نوسانات و روندهای بازار ندارد و صرفاً اعداد و ارقام را بررسی میکند

- تحلیل تکنیکال قیمت یک دارایی را در کوتاه مدت پیشبینی میکند و برای ترید کردن مناسب است

- تحلیل تکنیکال تضمین 100 درصدی نمیدهد و در بهترین حالت نیز میتواند خطا داشته باشد

در واقع، این نکته را باید در نظر داشته باشید که اگرچه شانس شما برای موفقیت در سایه تحلیل تکنیکال بسیار افزایش پیدا خواهد کرد، اما این تحلیل تضمین 100 درصدی نمیدهد و معیارها و عوامل بسیاری میتوانند در شکست خوردن آن دخیل باشند.

از این رو، توصیه میشود در کنار تحلیل تکنیکال، از تحلیل فاندامنتال نیز استفاده کنید. ضمن آنکه تحلیل تکنیکال اساساً روشی برای پیشبینی قیمت در آینده نزدیک است و نمیتواند برای سرمایهگذاریهای میانمدت و بلندمدت گزینه خوبی باشد.

تفاوت تحلیل تکنیکال با تحلیل فاندامنتال

گفتیم که تحلیل تکنیکال، در کنار تحلیل فاندامنتال، دو نوع تحلیل کاربردی در بازارهای مالی از جمله فارکس و ارزهای دیجیتال هستند. نکتهای که باید در مورد این دو تحلیل به خاطر بسپارید این است که:

- تحلیل تکنیکال (Technical Analysis) – مناسب معاملات کوتاهمدت

- تحلیل فاندامنتال (Fundamental) – مناسب معاملات میانمدت و بلندمدت

در واقع، اگر بخواهیم حرفهایتر عنوان کنیم، تحلیل تکنیکال برای ترید کردن (Trading) پیشنهاد میشود و تحلیل فاندامنتال بیشتر برای سرمایهگذاری (Investing) و هولد کردن طولانی مدت (Holding) مورد استفاده قرار میگیرد.

در بخشهای آتی و در آموزش تحلیل تکنیکال، توضیح خواهیم داد که در تحلیل تکنیکال، تحلیلگر هیچکاری به اخبار و اتفاقات دنیای بیرون ندارد و صرفاً با کسری ازارهای فنی، نمودارهای قیمتی را بررسی میکند. در واقع فقط اعداد و ارقام و یکسری خطوط هندسی هستند که کار تحلیل را انجام میدهند.

این در حالی است که در تحلیل فاندامنتال، شما کوچکترین اخبار، اتفاقات، جنگ بین کشورهای خارجی که شاید هیچربطی به شما و بیتکوین و ارزهای دیجیتال نداشته باشند، دادگاهی شدن یک چهره برجسته، توئیت یک سلبریتی و غیره… را نیز تحت نظر داشته باشید تا بتوانید ارزش ذاتی داراییهای مورد نظر را سنجیده و بر اساس آن، سرمایهگذاری کنید.

اما جدای از ماهیت این دو تحلیل و زمانبندی آنها برای ترید و سرمایهگذاری، نکته دوم نیز این است که تحلیل تکنیکال، با تحلیل فاندامنتال کامل میشود.

در واقع، درست است که سعی دارید با استفاده از ابزارهایی که معرفی میشوند بازار و قیمتها را تجزیه و تحلیل کنید و به پیشبینی قیمت برسید، اما باید حواستان به اخبار و رویدادهای دنیای بیرون هم باشد تا بتوانید در صورت بروز نوسانات شدید و غیرمنتظره، اوضاع را کنترل کنید.

با این پیشزمینه، بهتر است برویم سراغ آموزش تحلیل تکنیکال ارز دیجیتال!

تاریخچه تحلیل تکنیکال

نخستین استفاده از روشهای تحلیل تکنیکال در بازارهای مالی، به قرن هفدهم میلادی در آمستردام و قرن هجدهم میلادی در ژاپن بر میگردد.

چارلز داو (Charles Dow)، خالق میانگین صنعتی داو جونز (Dow Jones Industrial Average) و بنیانگذار وال استریت ژورنال، نخستین کسی بود که برای اولین بار در طول تاریخ مفهوم تحلیل تکنیکال را مطرح کرد.

داو جزو اولین کسانی بود که رفتارهای قیمتی مشابه بین داراییهای خاص را درک کرد و توانست با استفاده از آنها، تئوری تحلیل تکنیکال بازارهای مالی را پایهریزی کند.

رفتارهایی جونز به آنها پی برده بود، از یک روند مشخص تبعیت میکردند و همین امر زمینهساز ظهور روش تحلیل جدیدی شد که امروز، به شدت مورد استقبال و استفاده تحلیلگران و تریدرها است. دستاوردهای داو به دلیل تلاشهای وی و ارزش بالایی که در بازارهای مالی داشته و دارند، تئوری داو (Dow Theory) نامگذاری شد و همین تئوری نیز پایه و اساس تحلیل تکنیکال امروزی را شکل میدهد.

البته، بدیهی است که تحلیل تکنیکال در سالهای ابتدایی ظهورش، تفاوت بسیاری با چیزی داشت که اکنون با آن سروکار داریم. در آن دوران، خبری از کامپیوتر و اینترنت و نمودارهای قیمتی پیشرفته امروزی نبود، چیزی به اسم اندیکاتورهای تکنیکال وجود نداشت و تریدرها و تحلیلگران، صرفاً با استفاده از یکسری دادههای آماری روی کاغذ و با محاسباتی کاملاً دستی تحلیل تکنیکال را انجام میدادند.

به مرور زمان و به لطف پیشرفت تکنولوژی و به دنبال آن ظهور ابزارهای کامپیوتری قدرتمند با قابلیت پردازش محاسبات مدرن و پیچیده، تحلیل تکنیکال توانست با سرعت بیشتری توسعه پیدا کند و به یکی از ابزارهای پیشرفته و حرفهای در تحلیل بازارهای مالی در قرن حاضر تبدیل شود.

اما در مورد آموزش تحلیل تکنیکال ارز دیجیتال، بهتر است با توجه به بالا بودن حجم اطلاعات، آن را به سه بخش تقسیم کنیم؛ سه بخشی که در ادامه مطالعه خواهید کرد:

- مبانی پایه تحلیل تکنیکال ارز دیجیتال

- الگوهای قیمتی تحلیل تکنیکال

- اندیکاتورها و اسیلاتورها

آموزش تحلیل تکنیکال ارز دیجیتال – مبانی پایه

قبل از اینکه به بخش الگوهای قیمتی و پس از آن اندیکاتورها و استیلاتورها برسیم، لازم است تعدادی از اصول، مفاهیم و مبانی پایه که در تحلیل تکنیکال ارز دیجیتال و در کل بازارهای مالی مورد استفاده قرار میگیرند را بررسی کنیم.

مهمترین مواردی که در این بخش قرار است با هم بررسی کنیم به شرح زیر هستند:

- فلسفه تحلیل تکنیکال (Philosophy of Technical Analysis)

- روش تحلیل تکنیکال (Technical Analysis Approach)

- قیمت و تایم فریم (Price and Time Frames)

- حجم معاملات (Trading Volume)

- عرضه و تقاضا (Supply and Demand)

- احساسات بازار (Market Sentiment)

- ترس و طمع (Fear and Greed)

- فومو و جومو (FOMO and JOMO)

- حمایت و مقاومت (Support and Resistance)

- چارتها و نمودارها (Price Charts)

- روند و خطوط روند (Trends and Trendlines)

- سیگنالهای معاملاتی (Trading Signals)

ببینیم که هر یک از این مفاهیم و مبانی چه هستند و چه کاربردی در تحلیل تکنیکال ارز دیجیتال دارند.

فلسفه تحلیل تکنیکال (Philosophy of Technical Analysis)

قبلتر اشاره کردیم که برای تحلیل تکنیکال، تئوری که در نظر گرفته میشود این است که «تاریخ خودش را تکرار میکند»! اما نکتهای که در مورد تحلیل تکنیکال وجود دارد و شاید برای خیلیها عجیب به نظر برسد این است که در این روش تحلیلی بازارهای مالی، تحلیلگر یا تریدر هیچ کاری با اتفاقات و جریانهایی که در بیرون چارت قیمتی در حال وقوع هستند ندارد!!

تنها چیزی که برای یک تحلیلگر تکنیکال مهم است این است که روی چارت قیمتی چه اتفاقی میافتد. در واقع، فلسفه این نوع از تحلیل بازارهای مالی این است که «همه جریانها و اخباری که در بیرون از نمودارها در حال رخ دادن هستند، خودشان را در قالب نوسانات قیمتی روی چارت نشان خواهند داد».

این موضوع، دقیقاً در کتاب مشهور جان مورفی (John Murphy)، استاد تحلیل تکنیکال بازارهای مالی تحت عنوان نمودار سازی آسان شد (Charting Made Easy) نیز آمده است. در بخشهایی از این کتاب میخوانیم:

تحلیل چارت (که به آن تحلیل تکنیکال نیز میگویند)، علم مطالعه حرکت بازار با استفاده از نمودارهای قیمت برای پیش بینی جهت حرکت قیمت در آینده است. اساس فلسفه تکنیکال این است که تمام فاکتورهای تاثیرگذار بر قیمت در بازار نظیر اطلاعات فاندامنتال، رخدادهای سیاسی، بلایای طبیعی و عوامل روانی، همگی سریعا در تحرکات بازار خودنمایی میکنند. به عبارت دیگر، تاثیر این عوامل خارجی سریعا در قالب یک حرکت قیمتی، حال رو به بالا یا پایین، خودش را نشان میدهد.

نکتهای که در سایر منابع آموزشی تحلیل تکنیکال ارز دیجیتال نیز به آن بارها و بارها اشاره شده است و چکیده کاملی از آن میشود سه مورد مهم زیر:

- قیمتهای روی نمودار نمودی از دادههای بازار هستند

- قیمتها در جهت روندها حرکت میکنند

- تاریخ خودش را تکرار میکند

روش تحلیل تکنیکال (Technical Analysis Approach)

مهمترین چیزی که در روش تحلیل تکنیکال باید به آن دقت داشته باشید، قیمتها هستند. در واقع، همه اتفاقاتی که در روند تحلیل تکنیکال ارز دیجیتال رخ میدهند، روی نمودارها یا چارت ّای قیمتی هستند و خارج از خارج، عملاً چیزی برای رصد یا تجزیه و تحلیل وجود ندارد.

مهمترین پارامترهایی که در این نمودارهای قیمتی رصد میشوند نیز علاوه بر خودِ قیمت ارز دیجیتال مورد نظر، عبارتند از:

- حجم معاملات (Trading Volume)

- عرضه و تقاضا (Supply and Demand)

- احساسات بازار (Market Sentiment)

اینکه حجم معاملات چیست و چطور میتوان آن را رصد کرد، یا منظور از عرضه و تقاضا (Supply and Demand)و احساسات بازار (Market Sentiment) چیست و از کجا باید به آنها دسترسی داشته باشیم، به مرور در بخشهای آتی مقاله مطالعه خواهید کرد. اما بهعنوان مثال:

- زمانی که حجم معاملات بالا است، احتمال تغییر یا دستکاری در روند کمتر است

- زمانی که عرضه برای یک کالا بالا است، احتمال افزایش قیمت آن بیشتر است

- و مواردی از این دست…

قیمت و تایم فریم (Price and Time Frames)

اولین دادهای که در تحلیل تکنیکال ارز دیجیتال مورد استفاده قرار میگیرد، قیمت ارز در بازار است. برای دسترسی به قیمت یک ارز دیجیتال، شما میتوانید از وبسایتهای مختلفی استفاده کنید.

دو مورد از بهترین وبسایتها که میتوانند دادههای قیمتی و کلی مهم را در خصوص ارزهای دیجیتال مختلف در اختیارتان قرار دهند عبارتند از:

- کوین مارکت کپ (Coin Market Cap)

- کوین گکو (Coin Gecko)

در کنار این وبسایتها، برای دسترسی به نمودارها یا چارتهای قیمتی ارزهای دیجیتال و دیگر نمادهای معاملاتی بازارهای مالی نیز میتوانید از وبسایت بزرگ و معتبر تریدینگ ویو (Trading View) استفاده کنید.

همانطور که در تصویر نیز مشاهده میشود، شما میتوانید در بخش بالای نمودار نوع ارز دیجیتال مورد نظرتان را انتخاب کنید که بهصورت پیشفرض روی بیتکوین (BTC/US Dollar) تنظیم شده است.

در منوی پایین نمودار نیز فرصت آن را دارید که تایم فریمهای نمودار (Time Frames) را بر اساس روزانه و ساعتی و هفتگی و غیره… تنظیم کنید. در عین حال، قابلیت تبدیل این نمودار به حالت لگاریتمی (Log) و اعمال تغییرات دیگر نیز وجود دارد که به مرور زمان در جای خود بررسی خواهیم کرد.

حجم معاملات (Trading Volume)

مورد دیگری که در نمودارهای قیمتی – مثلاً در همین وبسایت تریدینگ ویو – در اختیار شما قرار میگیرد، حجم معاملات است. هر چه حجم معاملات در مورد یک روند در بازار بالاتر باشد، احتمال تغییر آن کمتر خواهد بود و به نوعی میتوان آن روند را معتبرتر و برای تحلیل تکنیکال ارز دیجیتال قابل استناد تر دانست.

عرضه و تقاضا (Supply and Demand)

عرضه و تقاضا (Supply and Demand) از جمله مهمترین هستههای اصلی در هر بازاری هستند. شما میتوانید با استفاده از دو معیار عرضه و تقاضا، به راحتی روندهای آتی حاکم بر بازار را پیشبینی کرده و در نتیجه آن، اقدام به خرید و فروش یا سرمایهگذاری در بازار کنید.

دو نکته که احتمالاً هر تریدری بر آن اشراف دارد این است که:

- در صورت بالا بودن عرضه، قیمت کاهش پیدا خواهد کرد

- در صورت بالا بودن تقاضا، قیمت افزایش پیدا خواهد کرد

با این اوصاف، اگر تحلیل تکنیکال ارز دیجیتال شما نشان میدهد که تقاضا برای یک ارز بالا است، احتمالاً باید منتظر افزایش قیمت آن در بازار باشید و برعکس این موضوع نیز صادق است.

احساسات بازار (Market Sentiment)

معیار بسیار مهم دیگری که میتواند در تحلیل تکنیکال ارز دیجیتال اهمیت داشته باشد، احساسات بازار (Market Sentiment) است. برای درک این مهم، شرایطی را تصور کنید به دلایل مختلف، احساسات بازار نسبت به یک ارز دیجیتال مثبت و رو به افزایش است.

اتفاقی که میافتد این است که به دلیل این احساسات بازار، تریدرهای بیشتری اقدام به خرید ارز دیجیتال مورد نظر میکنند؛ پس به عبارتی تقاضا برای آن افزایش پیدا میکند و میتوان پیشبینی کرد که قیمت آن در بازه زمانی کوتاه مدت، رو به افزایش میگذارد.

برای تخمین و تعیین شاخص احساسات بازار در مورد ارزهای دیجیتال، معمولاً از طیف گستردهای از دادهها نظیر:

- تحرکات بازار

- نوسانات قیمتی

- نظرسنجیها

- دادههای گوگلترندز

- رفتار سرمایهگذاران و غیره…

استفاده میشود.

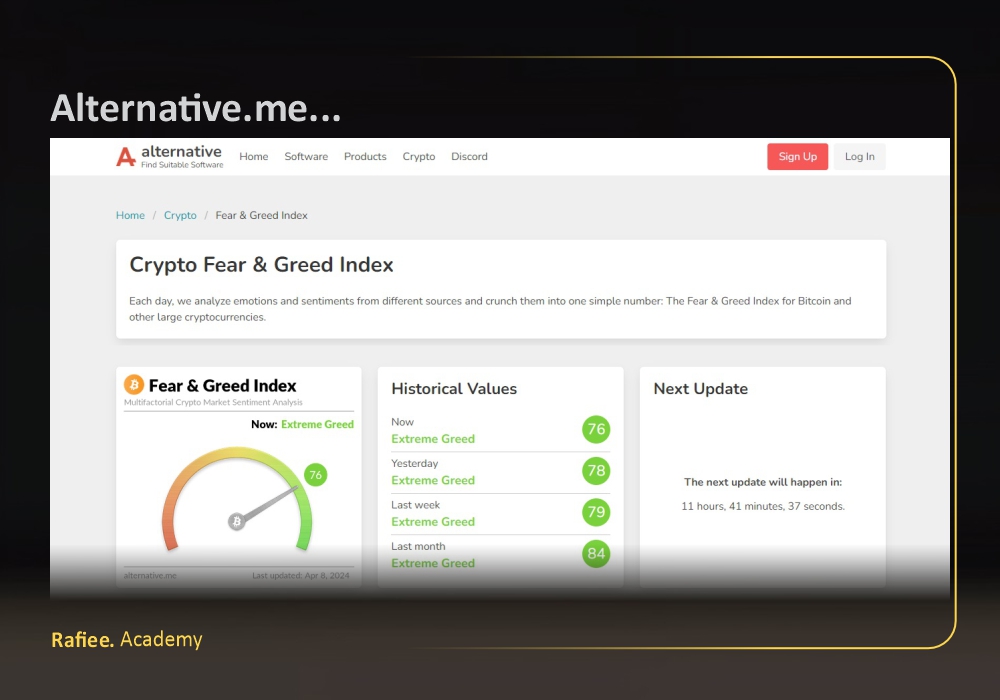

ترس و طمع (Fear and Greed)

معیار دیگر دخیل در تحلیل تکنیکال ارز دیجیتال، ترس و طمع (Fear and Greed) است که تا حد زیادی در ارتباط با همان احساسات بازار و به تبع آن عرضه و تقاضا است.

کاملاً قابل درک است که زمانی که ترس از یک ارز دیجیتال در سطح بازار وجود دارد، تریدرها خیلی ریسک نمیکنند و سرمایهگذاری روی ارز رو به کاهش میگذارد. در واقع، ترس از یک ارز دیجیتال زمانی که وجود دارد، به معنی منفی بودن و پایین بودن احساسات بازار نسبت به آن است. در نتیجه، تقاضا با کاهش روبهرو شده و منجر به ریزش قیمتی ارز در بازار میشود.

بهصورت برعکس، زمانی هم که طمع برای یک ارز دیجیتال بالا است، سرمایهگذاران اقدام به خرید آن میکنند و در نتیجه تقاضا به شدت رو به افزایش میگذارد و بهعنوان یک تریدر یا تحلیلگر، میتوان انتظار داشت که به زودی قیمت ارز مورد نظر رو به افزایش بگذارد.

وبسایت آلترنیتیو دات می (alternative.me) یکی از بهترین وبسایتها برای دسترسی به شاخص ترس و طمع است که در یک بازه 0 تا 100 ارائه میشود.

فومو و جومو (FOMO and JOMO)

شاخص فومو و جومو شاخص جذاب دیگری است که در تحلیل تکنیکال ارز دیجیتال مورد استفاده قرار میگیرد. فومو (FOMO) از عبارت لاتین Fear of Missing Out به معنای ترس از دست دادن و جومو (JOMO) از عبارت لاتین Joy of Missing Out به معنای لذت از دست دادن گرفته شده است.

زمانی که سرمایهگذاران دچار ترس از دست دادن هستند، در واقع به آینده ارز دیجیتال مورد نظر امیدوار هستند و میترسند که در صورت عدم سرمایهگذاری روی آن، سود مورد نظر را از دست بدهند. این در حالی است که در حالت جومو، سرمایهگذاران ترجیح میدهند بیخیال سرمایهگذاری روی ارز دیجیتال مورد نظر شوند و آن را از دست بدهند!

با این اوصاف:

- فومو نشان دهنده احساسات مثبت بازار و افزایش تقاضا است

- جومو نشان دهنده احساسات منفی بازار و کاهش تقاضا است

حمایت و مقاومت (Support and Resistance)

سطوح حمایت و مقاومت (Support and Resistance Levels) از جمله مهمترین مبانی و مفاهیمی هستند که میتوانند در تحلیل تکنیکال ارز دیجیتال به شما کمک کنند.

تئوری سطوح حمایت و مقاومت این است که وقتی قیمت یک ارز دیجیتال شروع به افزایش میکند، تا حدی میتواند این روند افزایشی را ادامه دهد و با رسیدن به یک سطح خاص، شروع به ریزش خواهد کرد. در مورد ریزش قیمت نیز همین امر صادق است و شما باید در زمان سقوط قیمتی این نکته را در نظر داشته باشید که در یک سطح خاص، قیمت مجدداً ایست کرده و سپس شروع به افزایش خواهد کرد.

- سطح مقاومت (Resistance Level) – بالاترین سطحی است که قیمت میتواند تا آن رسیده و سپس شروع به اصلاح کند

- سطح حمایت (Support Level) – پایین سطحی است که قیمت تا آن پایین آمده و سپس شروع به افزایش میکند

البته، این نکته را هم باید در نظر داشته باشید که در صورت عبور از این سطوح حمایت و مقاومت، روند مورد نظر به احتمال زیاد تشدید خواهد شد!

بهعنوان مثال، در صورتی که قیمت افزایش یافته و به سطح مقاومت برسد، اما اصلاح نکرده و به اصطلاح سطح مقاومت با بشکند، قابلیت این را خواهد داشت که به شدت افزایشیتر شود. این مورد بهصورت برعکس در مورد سطح حمایت نیز صدق میکند.

برای تشخیص سطوح حمایت و مقاومت نیز باید به تاریخچه قیمت ارز در بازههای زمانی مختلف نگاه کنید. خطوط حمایت و مقاومت، امتداد کمترین و بیشترین قیمتهایی هستند که یک ارز توانسته در بازههای زمانی مختلف تجربه کند:

چارتها و نمودارها (Price Charts)

قبلتر اشاره کردیم که برای دسترسی به نمودارها یا چارتهای قیمتی، بهترین سایت تریدینگ ویو (Trading View) است. در این وبسایت، شما میتوانید به انواع و اقسام نمودارها دسترسی داشته باشید:

- نمودار خطی یا لاین چارت (Line Chart)

- نمودار میلهای یا بار چارت (Bar Chart)

- نمودار شمعی یا کندل استیک چارت (Candlestick Chart)

- نمودار نقطه و شکل یا پوینت اند فیگر چارت (Point and Figure Chart)

- و مواردی از این دست…

در شکل زیر میتوانید تفاوت ظاهری نمودارهای معرفی شده را مشاهده کنید:

معمولاً در تحلیل تکنیکال ارز دیجیتال، نموداری که بیشتر از همه مورد استفاده قرار میگیرد، نمودار شمعی یا کندل استیک چارت (Candlestick Chart) است که در آن جزئیات قیمتی عنوان شده در بخشهای قبل اعم از قیمت باز شدن و بسته شدن و غیره آمده است.

روند و خطوط روند (Trends and Trend Lines)

روندها (Trends) و خطوطی که نشان دهنده روندها هستند و اصطلاحاً خطوط روند (Trend Lines) نامیده میشوند، دیگر پارامترهایی هستند که میتوانند به تحلیل تکنیکال ارز دیجیتال و بازارهای مالی کمک کنند. در حالت کلی:

- روند صعودی زمانی است که قیمت در حال افزایش است

- روند نزولی زمانی است که قیمت در حال کاهش است

البته، برای این دو روند ممکن است از دو اصطلاح زیر نیز استفاده شود:

- بازار گاوی (Bullish Market) برای روند صعودی – افزایش قیمت

- بازار خرسی (Bearish Market) برای روند نزولی – کاهش قیمت

همانطور که در شکل زیر نیز میتوانید مشاهده کنید، با استفاده از یکسری خطوط هندسی ساده میتوان روندهای حاکم بر بازار را در تحلیل تکنیکال نشان داد:

این نکته را نیز در نظر داشته باشید که ممکن است هر ترند لاین صعودی یا نزولی، از تعداد زیادی ترند لاینها یا خطوط روند کوچکتر تشکیل شده باشد.

در عین حال، گاهی هم ممکن است که شاهد هیچگونه روندی در سطح بازار نباشیم. این مورد، در زمانهایی رخ میدهد که قیمت ارز دیجیتال مورد نظر از ثبات نسبی برخوردار است یا اینکه نوسامات کوچکتر بهگوهای هستند که در نهایت در تایم فریمهای بزرگتر همدیگر را خنثی میکنند. به این قبیل روندها نیز روندهای خنثی (Range Trend یا Sidwaye Trend) گفته میشود. پس در نهایت، روندهایی که در تحلیل تکنیکال ارز دیجیتال داریم عبارتند از:

- روند صعودی (Bullish Trend)

- روند نزولی (Bearish Trend)

- روند خنثی (Range Trend یا Sidwaye Trend)

سیگنالهای معاملاتی (Trading Signals)

و اما در نهایت، هدف از تحلیل تکنیکال ارز دیجیتال رسیدن به سیگنالهای معاملاتی (Trading Signals) است. منظور از سیگنالهای معاملاتی، اطلاعاتی است که در اختیار شما قرار میگیرد و در آنها، روند حاکم بر بازار پیشبینی شده و قیمتهای ورود به معامله و خروج از آن نیز عنوان شده است.

برای درک بهتر این سیگنالهای معاملاتی که در اصل خروجی تحلیل تکنیکال ارز دیجیتال ما هستند، به این مثال عینی توجه کنید:

تصور کنید قیمت بیتکوین در حال حاضر معادل 50 هزار دلار ناقابل است. احساسات بازار را که چک میکنیم مشاهده میکنیم که منفی است! در عین حال، در شاخص ترس و طمع نیز ترس مشاهده میشود و دادههای مربوط به فومو و جومو نیز جومو را نشان میدهد، که در نهایت حاکی از آن هستند که قیمت بیتکوین پایین است و تقاضای چندانی برای آن وجود ندارد.

از روی نمودار نیز دادههایی که میتوان مشاهده کرد به شرح زیر هستند:

- روند حاکم بر بازار بهصورت نزولی است

- سطح حمایت بیتکوین روی 48 هزار دلار قرار گرفته است

بر اساس آنچه که در بخشهای قبل مشاهده کردیم، به نظر میرسد که قیمت بیتکوین در حال حاضر در محدودهای پایین و قابل قبول قرار گرفته است و احتمالاً قابلیت این را دارد که در ادامه روندی افزایشی به خودش بگیرد.

در عین حال، سطح حمایت بیتکوین نیز روی 48 هزار دلار قرار دارد و در صورت تداوم روند نزولی حاکم بر بازار، باید دید که آیا بیتکوین قابلیت این را خواهد داشت که از این سطح عبور کند تا نخواهد توانست آن را بشکند و بالا خواهد رفت.

معمولاً در صورتی که سیگنالهای معاملاتی حرفهای را مطالعه کرده باشید، اکثراً از دو سناریوی محتمل صحبت میکنند. دو سناریویی که در مورد مثال عینی ما به شرح زیر خواهند بود:

- در صورتی که بیتکوین بتواند سطح حمایت 48 هزار را شکسته و ادامه روند نزولی خود را دهد، قیمت آن تا مثلاً 45 هزار دلار نیز احتمالاً پایین خواهد آمد

- در صورتی که بیتکوین قابلیت عبور از سطح حمایت 48 هزار دلاری را نداشته باشد، میتواند رشد کرده و به حوالی 55 هزار دلار نیز برسد

در اینجا، شما میتوانید صبر کنید و به محض اینکه بیتکوین از سطح حمایتی خود شروع به افزایش قیمت میکند، آن را خریداری کنید. در واقع در این حالت شما میتوانید مطمئن باشید که این 48 هزار که رخ داده پایینترین قیمت ممکن است و بهترین فرصت برای خرید این ارز دیجیتال یا باز کردن یک پوزیشن لانگ (Long) برای آن است.

در مورد سایر روندها، سطح مقاومت و همینطور پوزیشنهای فروش یا شورت (Short) نیز میتوانید به همین صورت سیگنالهای معاملاتی خود را بسط دهید.

آموزش تحلیل تکنیکال ارز دیجیتال – الگوهای نموداری

پس از اینکه با مفاهیم و مبانی پایه تحلیل تکنیکال ارز دیجیتال آشنا شدیم، نوبت به الگوهای قیمتی میرسد. الگوهای قیمتی یا الگوهای نموداری (Chart Patterns) یکسری الگوهای هندسی هستند که ممکن است در بخشهای مختلفی از نمودار قیمتی نمایان شوند و نشان دهنده نتایج مشخصی در مورد ارز دیجیتال مورد نظر باشند.

در حالت کلی، الگوهای نموداری را میتوان به دو دسته زیر تقسیمبندی کرد:

- الگوهای نموداری ادامهدهنده (Continuation Pattern)

- الگوهای نموداری بازگشتی (Reversal Pattern)

در ادامه، الگوهای نموداری را معرفی خواهیم کرد. فقط این نکته را در نظر داشته باشید که زمانی که به یک الگوی نموداری ادامهدهنده (Continuation Pattern) در چارت می رسید، باید انتظار ادامه روند قبل از آن را داشته باشید. به َنوان مثال، اگر در نمودار قیمتی بیتکوین روند حاکم بر بازار صعودی است و یک الگوی ادامه دهنده را مشاهده میکنید، باید بدانید که به احتمال زیاد پس از این الگو نیز روند بازار همچنان صعودی خواهد بود.

این در حالی است که به محض مشاهده یک الگوی نموداری بازگشتی (Reversal Pattern)، میتوان انتظار داشت که روند قبل از الگو تغییر پیدا کرده و عوض شود. اکثر الگوهای نموداری تحلیل تکنیکال ارز دیجیتال نیز از این نوع هستند و تعداد الگوهای نموداری ادامه دهنده بسیار انگشتشمار است.

مهمترین الگوهای نموداری که میتوان در تحلیل تکنیکال بررسی کرد عبارتند از:

- کانال قیمت (Price Channel)

- الگوی سر و شانه (Head and Shoulders)

- الگوی پرچم (Flag and Pennant Pattern)

- الگوی دوقلو (Double Pattern)

- الگوی مثلث افزایشی (Ascending Triangle)

- الگوی مثلث کاهشی (Descending Triangle)

- الگوی مثلث متقارن (Symmetrical Triangle)

- الگوی وج (Wedge Pattern)

و اما ببینیم که الگوهای مورد نظر چگونه هستند و چه کاربردی در تحلیل تکنیکال ارز دیجیتال دارند؟

کانال قیمت (Price Channel)

یکی از سادهترین و مشخصترین الگوهای نموداری که ممکن است در تحلیل تکنیکال ارز دیجیتال به آن برخورد کنید، الگوی کانال قیمت (Price Channel) است.

در این الگو، چیزی که مشاهده میشود دو خط نسبتا موازی است که عبارتند از:

- یک خط روند اصلی (Main Trendline)

- یک خط کانال (Channel Line)

شما برای ترسیم خط روند اصلی به حداقل 2 نقطه نیاز خواهید داشت که در کانالهای صعودی، خط روند اصلی رو به بالا بوده و به واسطه کفهای قیمتی رسم میشود. در طرف مقابل، در مورد کانالهای نزولی هم ترند لاین اصلی شیب رو به پایین دارد و برای رسم آن نیازمند حداقل 2 سقف قیمتی هستید.

خط موازی ترند لاین اصلی نیز خط کانال نام دارد که در حالت ایدهآل، از دو دست کم سقف یا دو کف قیمتی برخوردار است و در طرف دیگر نمودار قیمتی ترسیم میشود.

سیگنال دریافتی از الگوی کانال قیمت:

| سیگنال معاملاتی | شرایط الگوی نموداری |

| سیگنال خرید | کانال صعودی؛ رسیدن قیمت به حمایت خط روند اصلی |

| سیگنال فروش | کانال نزولی، رسیدن قیمت به مقاومت خط روند اصلی |

نکته: توجه داشته باشید که به دلیل فرصت اندک مقاله، از تفسیر و باز کردن بیشتر الگوهای نموداری معذوریم. شما میتوانید اطلاعات مربوط به این الگوها را در مقالات مختص الگوها در آکادمی رفیعی مطالعه کنید.

ضمن آنکه توصیه میشود در کنار استفاده از الگوهای نموداری در تحلیل تکنیکال ارز دیجیتال، مبانی پایه معرفی شده در بخشهای قبل و همینطور دادههای مربوط به اندیکاتورها و اسیلاتورها را نیز اعمال کنید تا بتوانید نتیجه اثربخشتر و درستتری دریافت کنید.

الگوی سر و شانه (Head and Shoulders)

الگوی سر و شانه، دومین الگوی نموداری محبوب و پر استفاده در تحلیل تکنیکال ارز دیجیتال است.

این الگو، همانطور که در تصویر فوق نیز قابل مشاهده است، از سه قسمت تشکیل شده است:

- شانه یا قله اول (Shoulder)

- قله وسط یا سر الگو (Head)

- شانه یا قله دوم (Shoulder)

الگوی نموداری هد اند شولدرز یا سر و شانه، میتواند در دو نوع وجود داشته:

- الگوی سر و شانه سقف (Head and Shoulders Top) – که در تصویر مشاهده میکنید

- الگوی سر و شانه معکوس (Inverse Head and Shoulders) – که برعکس بوده و دارای کف به جای قله است

هر دو الگوی مورد نظر، از نوع الگوهای نموداری بازگشتی (Reversal Pattern) هستند؛ به این معنی که وقتی قبل از الگوی مورد نظر روند بازار مثلاً صعودی بوده باشد، رویت الگو در نمودار نشان دهنده این است که به احتمال زیاد پس از آن روند به نزولی تغییر خواهد کرد (در تصویر آمده در بالا نیز این تغییر روند از صعودی به نزولی کاملاً قابل مشاهده است).

باز هم تاکید میکنیم که توضیحات مندرج در این مقاله، صرفاً در حد اشاره و معرفی هستند و برای کسب اطلاعات بیشتر و آموزش کاملتر، میتوانید از مقالات مختص الگوی نموداری و همینطور دورههای آموزشی آکادمی رفیعی استفاده کنید. در عین حال، صرف استفاده از این الگوها نمیتواند تضمین کننده 100 درصدی موفقیت در بازار ارزهای دیجیتال باشد.

الگوی پرچم (Flag and Pennant Pattern)

الگوی پرچم، خود از دو الگوی مجزا تشکیل شده است که به شرح زیر هستند:

- الگوی پرچم سه گوش (Pennant Pattern)

- الگوی پرچم مستطیل (Flag Pattern)

هر دو الگوی مورد نظر، جزو الگوهای نموداری ادامهدهنده (Continuation Pattern) هستند و تصاویر آنها را میتوانید در ادامه مشاهده کنید:

نکتهای که باید در مورد این دو الگوی نموداری در تحلیل تکنیکال ارز دیجیتال در نظر داشته باشید این است که حتماً باید حرکت شارپی قبل از پترن، یعنی همان به اصطلاح دسته پرچم را داشته باشید. به حرکت شارپی قبل از نمودار، در اصطلاح بازارهای مالی اسپایک (Spike) هم گفته میشود.

بعد از مشاهده این دو الگوی نموداری، میتوانید امیدوار باشید که روند قبل از الگو، همچنان پس از آن نیز در جریان باشد (اگر دقت کنید در تصاویر نیز همین اتفاق افتاده است).

الگوی دوقلو (Double Pattern)

و اما الگوی دوقلو نیز جزو آن دسته از الگوهای نموداری است که دارای دو نوع است:

- الگوی کف دوقلو (Double Bottom)

- الگوی سقف دوقلو (Double Top)

نحوه ترسیم الگوی کف دوقلو در چارت قیمتی، به شرح زیر است، که بر اساس آن میتوانید الگوی سقف دوقلو را نیز خودتان متصور شده و ترسیم کنید:

همانطور که در تصویر نیز قابل مشاهده است، در الگوی دوقلوی کف یا کف دوقلو که الگوی دابل نیز نامیده میشود، دو کف قیمتی تقریباً شبیه به هم و در یک سطح داریم که در بین آنها یک سقف قیمتی قرار گرفته است.

این الگوی نموداری نیز از نوع الگوهای برگشتی است، به این معنی که بعد از رخ دادن آن در چارت قیمتی، روند بازار شروع به تغییر میکند. باز هم میتوانید در تصویر نیز مشاهده کنید که روند بازار قبل از الگو خرسی (Bearish) بوده و پس از آن به گاوی (Bullish) تغییر یافته است.

الگوی مثلث (Triangle Pattern)

الگوی نموداری بعدی که قصد داریم در بخش دوم از آموزش تحلیل تکنیکال ارز دیجیتال بررسی کنیم، الگوی مثلث (Triangle Pattern) است.

این الگو، خود از سه زیر مجموعه تشکیل شده است که به ترتیب عبارتند از:

- الگوی مثلث افزایشی (Ascending Triangle)

- الگوی مثلث کاهشی (Descending Triangle)

- الگوی مثلث متقارن (Symmetrical Triangle)

در تصویر زیر میتوانید الگوی مثلث کاهشی (Descending Triangle) را مشاهده کنید. تفاوتی که این الگو با الگوهای پرچم سه گوش دارد این است که اولاً فاقد دسته یا همان حرکت شارپی قبل از پترن است، و هم یکی از اضلاع بهصورت کاملاً افقی است.

ضلع سوم در صورتی که نزولی باشد، با الگوی مثلث کاهشی (Descending Triangle) روبه رو هستیم و اگر هم صعودی باشد، الگوی مثلث افزایشی (Ascending Triangle) را خواهیم داشت. الگوی مثلث متقارن (Symmetrical Triangle) نیز زمانی اتفاق میافتد که ضلع افقی را نداشته باشیم و یکی از اضلاع صعودی و یک نزولی باشند (بهصورت متقارن).

الگوی مورد نظر از نوع الگوهای نموداری ادامه دهنده یا دنبال کننده است و روند حاکم بر بازار، قبل و بعد از آن یکی خواهد بود.

الگوی وج (Wedge Pattern)

و در نهایت، آخرین الگوی نموداری که میخواهیم در بخش دوم آموزش تحلیل تکنیکال ارز دیجیتال معرفی کنیم، الگوی وج (Wedge Pattern) است. الگوی نموداری وج، که به الگوی کنج نیز مشهور است دارای دو نوع زیر است:

- الگوی کنج صعودی یا رایزینگ وج (Rising Wedge)

- الگوی کنج نزولی یا فالینگ وج (Falling Wedge)

در تصویر زیر میتواند یک نمونه از الگوی کنج نزولی یا فالینگ وج (Falling Wedge) را مشاهده کنید که شباهت بسیار زیادی به کانال قیمتی دارد، با این تفاوت که در این الگو دو خط پایین و بالا موازی هم نیستند و در حال همگرایی به سمت هماند؛ به عبارتی دو خط سعی دارند یک کنج را تشکیل دهند.

باز هم باید گفت که الگوی وج یا کنج نیز جزو الگوهای نموداری بازگشتی است و شما میتوانید بر این اساس، انتظار تغییر روند پس از آن را داشته باشید.

نکته: جا دارد مجدداً تاکید کنیم که برای آموزش کاملتر الگوهای نموداری در تحلیل تکنیکال ارز دیجیتال، از مراجع و منابع کاملتر استفاده کرده یا از دورههای آموزشی آکادمی رفیعی استفاده کنید. در عین حال، توجه داشته باشید که این الگوها تضمین کننده 100 درصدی موفقیت شما نیستند و لازم است در کنار آنها از دیگر الگوها، مبانی پایه، اندیکاتورها و اسیلاتورها و همینطور تحلیل فاندامنتال نیز بهره ببرید.

آموزش تحلیل تکنیکال ارز دیجیتال – اندیکاتورها و اسیلاتورها

و اما آخرین بخش از آموزش تحلیل تکنیکال ارز دیجیتال، مربوط به اندیکاتورها (Indicators) و اسیلاتورها (Oscillators) است.

اندیکاتور تکنیکال (Technical Indicator) مجموعهای از نقاط داده است، که از طریق اعمال یک فرمول بر دادههای قیمتی دارایی مورد نظر بهدست آمده است. این دادههای قیمتی میتوانند شامل هرگونه ترکیبی از قیمتهای باز شدن (Open)، بسته شدن (Close) یا بالاترین (High) و پایینترین (Low) قیمت در یک تایم فریم خاص باشند.

البته، نکتهای که وجود دارد این است که تنها با استناد به یکی یا دو داده قیمتی، اندیکاتوری که حاصل میشود خیلی نمیتواند کاربردی و حرفهای باشد. از این رو، برای طراحی و ارائه اندیکاتورهای تکنیکال اغلب از مجموعهای از نقاط دادهها استفاده میشود تا بتواند مرجعی درست و قابل استناد برای تحلیل تکنیکال و ترید باشد.

انواع اندیکاتورهای موجود در پلتفرمهای تحلیل تکنیکال عبارتند از:

- اندیکاتورهای پیشرو (Leading) – که پیشبینی کننده روندهای آتی بازار هستند

- اندیکاتورهای پسرو یا تاخیری (Lagging) – که تایید کننده روندهای فعلی بازار هستند

تعدادی از مهمترین و محبوبترین اندیکاتورها یا اسیلاتورهای پیشرو که در حال حاضر برای تحلیل تکنیکال ارز دیجیتال مورد استفاده قرار می گیرند، عبارتند از:

- اندیکاتور مومنتم (Momentum)

- اندیکاتور شاخص قدرت نسبی (Relative Strength Index) یا به اختصار RSI

- اسیلاتور استوکستیک (Stochastic Oscillator)

برخی از مهمترین و متداولترین اندیکاتورهای پسرو نیز که میتوانند جزو گزینههای کاربردی در تحلیل تکنیکال ارز دیجیتال باشند به شرح زیر هستند:

- اندیکاتور میانگین متحرک (Moving Average) یا به اختصار MA

- اسیلاتور همگرایی واگرایی میانگین متحرک یا به اختصار مکِدی (MACD)

البته، طیف گستردهای از دیگر اندیکاتورها و اسیلاتورها نیز در تحلیل تکنیکال ارز دیجیتال و سایر بازارهای مالی در دسترس هستند که میتوانند کاربردی و کمک کننده باشند.

شما میتوانید با استفاده از این اندیکاتورها، تداوم روندهای حاکم بر بازار را بررسی کرده، یا احتمال تغییر روند در تایم فریمهای آتی را ارزیابی کنید و همینطور نقاط ورود به معاملات و خروج از بازار را بر اساس آنها به دست آورید. بنابراین، به کمک اندیکاتورها و اسیلاتورها قادر خواهید بود تحلیل تکنیکال حرفهایتر و موفقتری از بازار داشته باشید و به تریدرهای سودآور تری برسید.

با این حال، از آنجا این مقاله فرصت لازم برای آموزش کامل و معرفی همه اندیکاتورها را ندارد، توصیه میکنیم از مقالات مربوطه در بلاگ آکادمی رفیعی دیدن کرده یا در صورت تمایل، برای دریافت آموزشهای تخصصیتر و حرفهایتر با ما در ارتباط باشید.

| مطالب مرتبط: معرفی 7 ابزار تحلیل تکنیکال ارز دیجیتال که باید بشناسید |

جمعبندی

تحلیل تکنیکال (Technical Analysis)، همانطور که از اسم آن هم میتوان حدس زد، تجزیه و تحلیل دادههای قیمتی موجود در سطح بازار با استفاده از یکسری روشها و ابزارهای فنی یا اصطلاحاً تکنیکال است. این نوع از تحلیل میتواند بهترین ابزار برای پیشبینی قیمت ارزهای دیجیتال – و سایر نمادهای معاملاتی بازارهای مالی – در کوتاه مدت باشد.

البته، در کنار تحلیل تکنیکال که بیشتر برای تریدهای (Trading) کوتاه مدت توصیه کیشود، میتوانید از تحلیل فاندامنتال (Fundamental Analysis) نیز استفاده کنید که برای سرمایهگذاریها (Investing) و تریدهای میانمدت و بلندمدت کاربردی است.

سه تئوری اساسی که در تحلیل تکنیکال ارز دیجیتال به آنها استناد میشود به شرح زیر هستند:

- قیمتهای روی نمودار نمودی از دادههای بازار هستند

- قیمتها در جهت روندها حرکت میکنند

- تاریخ خودش را تکرار میکند

در کنار این تئوری، ابزارهای مورد استفاده در تحلیل تکنیکال ارز دیجیتال را نیز داریم که عبارتند از:

- نمودارهای قیمتی کندل استیک (CandleStick Charts)

- حجم معاملات (Trading Volume)

- عرضه و تقاضا (Supply and Demand)

- احساسات بازار (Market Sentiment)

- ترس و طمع (Fear and Greed)

- فومو و جومو (FOMO and JOMO)

- حمایت و مقاومت (Support and Resistance)

- روند و خطوط روند (Trends and Trendlines)

- الگوهای نموداری (Chart Patterns)

- اندیکاتورها و اسیلاتورها (Indicators and Oscillators)

کلیه این موارد و در کنار آنها سایر مفاهیم مورد نیاز در تحلیل تکنیکال ارز دیجیتال، در قالب سه بخش در متن مقاله آموزش داده شدهاند که عبارتند از:

- بخش اول – مبانی پایه

- بخش دوم – الگوهای نموداری

- بخش سوم – اندیکاتورها و اسیلاتورها

گفتنی است، اگر چه سعی شده است در این مقاله از آکادمی رفیعی کلیه مفاهیم و مهارتهای مرتبط با چیستی و آموزش تحلیل تکنیکال ارز دیجیتال بهصورت جامع و رایگان ارائه شود، اما با توجه به حوصله کم مقاله و حجم بالای دادهها و اطلاعات، توصیه میشود سایر مقالات مرتبط در وبلاگ را نیز مطالعه نموده و در صورت تمایل، برای شرکت در دورههای آموزشی آکادمی با واحد مشتریان ما در ارتباط باشید.

سوالات متداول

- تحلیل تکنیکال (Technical Analysis) چیست؟

تحلیل تکنیکال (Technical Analysis)، همانطور که از اسم آن هم میتوان حدس زد، تجزیه و تحلیل دادههای قیمتی موجود در سطح بازار با استفاده از یکسری روشها و ابزارهای فنی یا اصطلاحاً تکنیکال است. این نوع از تحلیل میتواند بهترین ابزار برای پیشبینی قیمت ارزهای دیجیتال – و سایر نمادهای معاملاتی بازارهای مالی – در کوتاه مدت باشد.

- ابزارها و مبانی مورد استفاده در تحلیل تکنیکال ارز دیجیتال کداماند؟

مهمترین و کاربردیترین مبانی و ابزارهای مورد استفاده در تحلیل تکنیکال ارز دیجیتال عبارتند از:

- نمودارهای قیمتی کندل استیک (CandleStick Charts)

- حجم معاملات (Trading Volume)

- عرضه و تقاضا (Supply and Demand)

- احساسات بازار (Market Sentiment)

- ترس و طمع (Fear and Greed)

- فومو و جومو (FOMO and JOMO)

- حمایت و مقاومت (Support and Resistance)

- روند و خطوط روند (Trends and Trendlines)

- الگوهای نموداری (Chart Patterns)

- اندیکاتورها و اسیلاتورها (Indicators and Oscillators)

همه این مبانی و ابزارها، در متن مقاله آموزش داده شدهاند.

- سه فرضیه و تئوری اصلی در تحلیل تکنیکال کداماند؟

سه تئوری اساسی که در تحلیل تکنیکال ارز دیجیتال به آنها استناد میشود به شرح زیر هستند:

- قیمتهای روی نمودار نمودی از دادههای بازار هستند

- قیمتها در جهت روندها حرکت میکنند

- تاریخ خودش را تکرار میکند

درخواست مشاوره رایگان

آیا ورود به بازار مالی مناسب شماست؟ همین الان فرم را پر کنید تا کارشناسان ما در آکادمی رفیعی با شما تماس بگیرند و اطلاعات لازم برای دوره را در اختیارتان قرار دهند.

دورههای آکادمی رفیعی

دوره فارکس در مشهد

آموزش فارکس در مشهد، زیر نظر مهندس رفیعی یکی از بهترین تریدرهای ایران، به صورت مستقیم برگزار میشود. ویژگی این دوره رسیدن به سود قطعی است!